7月或最后一波价格战 6月购车热度排行

[汽车之家新闻] 一般情况下,7月是中国车市销量最差的一个月,但不见得是优惠最多的一个月。前者是因为炎热的夏季会让部分人士减少外出购物、学生放假会让更多家庭关注长途旅行等因素将部分减少车市销量;后者因为部分车企进入7月会放高温假,这客观上有利于经销商减少库存,缩小优惠,再加上车市进入下半年会逐渐回暖,各种优惠会逐步降低,甚至取消。2017年的情况不太一样,三四月轰轰烈烈的价格战并未对车市形成有效刺激,2017年前5月大众、别克、福特、现代、奥迪等主流品牌的销量(新车交强险数)同比增长分别为-12.1%、-17.18%、-21.97%、-36.28%、-11.71%。面对销量大幅下滑,长安、现代等车企马不停蹄在五六月又发动了新一轮价格战。

绝大多数车企都未完成上半年的销量目标,如把希望寄托于下半年的“自然回暖”,个人估计多数车企很难完成全年的销量目标。因为2017年车市的饱和迹象比较明显,下半年的回暖未必是大家都会好转,极有可能呈现“马太效应”,线索、销量等越来越集中于少数强势品牌。最典型的就是中国品牌阵营,整体看着是“蒸蒸日上”,细看却能发现表现不错的就那么几家。为了抢开局,部分压力大点的车企进入下半年或“笨鸟先飞”,7月车市或有最后一波价格战。建议下半年有意向购车的朋友,可以考虑在7月入手,不要集中到年底购车,届时多数车商一定会减少优惠幅度。

文中的“购车热度”指在相应领域的销售线索占比。销售线索不是市场销量也不是网页浏览数据,其是用户通过汽车之家的电话系统等,形成意向购车的条数。汽车销售线索是离用户最后下单购车最近的一个衡量指标,对市场走势具有重要的参考价值,从线索到订单会有几周或几月的延迟,2017年六月的线索数据,除在当月被消费,部分会延迟到七八月。截止2016年底,由汽车之家提供销售线索订阅服务的经销商数量高达24096家,同比增加10.24%,汽车之家已经成为中国车商最核心的销售线索来源地。

● 主流级别:小型SUV、紧凑型SUV越发疲软,7月车市会更加萧条

近两三年小型SUV和紧凑型SUV是拉动中国车市增长的绝对主力,但在过去的四、五、六三月,两者的线索同比增长分别为7.63%、6.21%、-4.2%和8.14%、-1.51%、-7.96%,不仅都呈现下滑的走势,而且都进入了负增长状态。再加新崛起的中型SUV、中大型SUV占乘用车大盘的份额非常小,难以成为把中国车市带出低谷的新“火车头”。

进入7月相信中国车市会更加萧条,广大车商应有心理准备,不要想当然认为下半年的车市回暖自己就会跟着沾光。广大消费者也可以充分利用车市萧条这一有利时机,为自己的购车争取更多好处,尤其是渴望购买小型SUV和紧凑型SUV的用户。

● 小型轿车:小型轿车正淡出主流购车视线,2017年只能冲击100万辆了

6月小型轿车的线索占比仅有5.42%,同比下滑23.12%,是TOP10级别中下滑幅度最大的细分车市,意味着小型轿车正淡出主流用户的购车视线。瑞纳、起亚K2等小型轿车原本是北京现代、东风悦达起亚等车企抢占低级别城市的利器,但由于低级别城市的消费升级、人口向中高级别城市转移等因素,小型轿车的市场空间越来越小。2017年前5月小型轿车仅售41.12万辆,同比下滑27.42%,全年能否突破100万辆成未知数。

塞翁失马焉知非福,小型轿车正成为一二线城市的代步车,新消费群体对其操控性、舒适性等的要求,要高于对空间、外观等的要求。POLO之所以在小型轿车领域一枝独秀,与其良好的操控性密不可分,但个人建议POLO抓紧改善内饰、座椅等,进一步提升舒适性。至于那些还想进一步突出小型轿车空间优势的车型,索性再“奔放”点,把轴距拉到2600mm以上,照着紧凑型轿车的样子“描”吧,或许会有更大的市场空间。

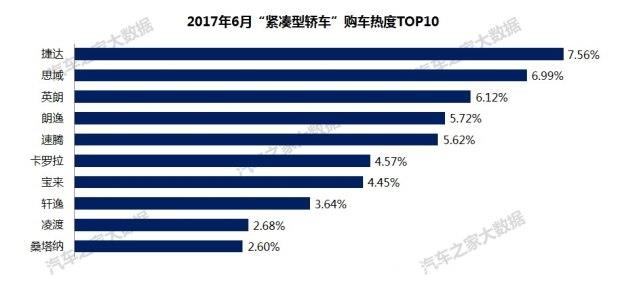

● 紧凑型轿车:2017下半年紧凑型轿车加速优胜劣汰

紧凑型轿车正处于艰难的调整期,2017年6月车型数量由去年同期的103款降至90款,一口气淘汰了12.62%。进入2017下半年相信还有部分车型要被淘汰,那些月销量低于500辆的车型都将岌岌可危。个人判断截止2020年紧凑型轿车的车型数量或维持在20-30款。个人建议目前部分车企可以把指导价下调一些,因为不少优惠价已经长期化和固化。另外,ESP电子稳定系统、电动座椅等尽量实现标配,从我们之前的调研报告来看,紧凑型轿车用户对ESP电子稳定系统、电动座椅等的配置需求是相当强烈的。

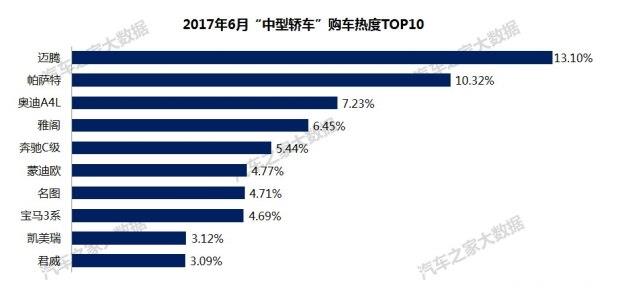

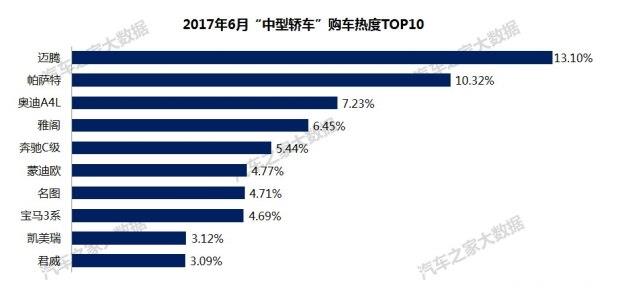

● 中型轿车:帕萨特、迈腾等高举价格战,或打乱新凯美瑞/君威的上市节奏

近一两个月迈腾、帕萨特等标杆车型的大举价格战,使普通中型轿车的份额有所回升。2017年6月海外普通品牌中型轿车的线索占比70.91%,比2016年6月的67.21%提升3.7%。由于奥迪A4L、宝马3系等豪华中型轿车还有一定的降价空间,再加中国品牌中型SUV的竞争力有大幅提升,个人判断迈腾、帕萨特的价格战有可能会长期化,届时整个中型轿车的定价规则都会发生改变。短期内,迈腾、帕萨特的价格战对普通中型轿车的冲击应当是最大的,极有可能打乱新凯美瑞、新君威等的上市节奏。会不会,咱们拭目以待。

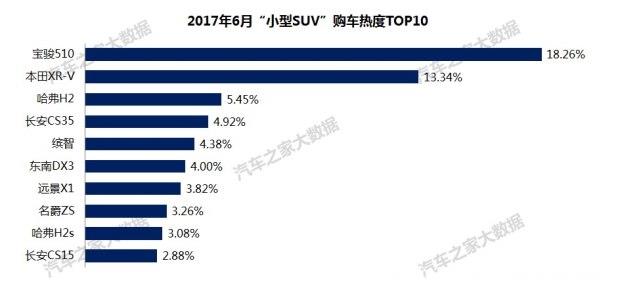

● 小型SUV:接下来一年小型SUV的竞争会异常激烈,建议定价不要太高

过去一年小型SUV车市经历了一大波新车上市潮,6月在6-9万元、9-12万元、12-15万元等三大核心细分车市的领军车型分别为宝骏510、哈弗H2、本田XR-V。但这一格局是暂时的,在接下来的一年半载将陆陆续续涌入丰田、大众、吉利、荣威、传祺等多家主流车企的小型SUV,该车市将变得越来越“红”,建议车企“谨慎”定价。

● 紧凑型SUV:有进必有出,紧凑型SUV将迎来第一轮“大淘汰”

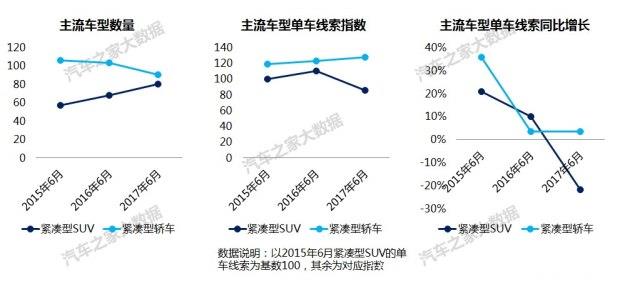

过去三年紧凑型SUV的车型数量持续飙升,2015年6月、2016年6月、2017年6月分别为57款、68款、80款。在短时间内如此多的投放,已使紧凑型SUV车市出现饱和迹象,如单车线索指数出现下滑走势,单车线索的同比增长甚至出现下滑,2017年6月为-21.96%。意味着紧凑型SUV的销量或将结束多年来的高歌猛进状态,紧凑型SUV车市或将迎来首次大调整,部分车型将被淘汰。

紧凑型SUV更大层面的挑战,我相信会在2018年出现。一旦车市消费由轿车向SUV转移的趋势停滞,甚至倒退,紧凑型SUV的竞争将比紧凑型轿车还要惨烈。5月紧凑型SUV的线索同比下滑1.51%,6月进一步扩大了下滑幅度,具体为7.96%,这是该级别的首次连续下滑。目前紧凑型SUV已成价格战的重灾区,进入7月广大车商或将继续开展紧凑型SUV的优惠促销。

● 中型SUV:WEY VV7表现稳定,性价比力压多数主流中型SUV

6月中型SUV车市进步最明显的是WEY VV7,在线索占比的总排行中由上月的第14位跃升第11位,离TOP10仅有一步之遥。并在15-25万元价区这一细分车市立稳脚跟,线索占比挤进TOP5。个人觉得VV7的核心卖点之一是超强的性价比,其16.78-18.88万的定价,再加诚意十足的配置,瞬间暴露了很多主流车型“高价低配”的老套路。

事情往往都是双面的,VV7对哈弗的“负面影响”也非常显著,哈弗H7与VV7的线索走势大体是此消彼长。同样需要警惕日后VV5对哈弗H6的冲击,如果说H7销量有限,长城可以忽略得失,而哈弗H6则是长城的销量顶梁柱,一旦VV5和哈弗H6不能实现有效过渡或均衡存在,对长城的冲击绝对不会亚于2016年底的自动变速箱事件。

● 中大型SUV:中国品牌在中大型SUV车市构建起了“临时阵地”

3月底长安投放CS95,5月中旬长城投放新款哈弗H8/H9,5月底众泰投放T700……2017上半年中国品牌开创了中大型SUV的9-25万元价区这一新细分车市。接下来能否巩固该细分车市,有待市场验证。另外新款哈弗H9的售价在25-50万元价区继续保持高增长状态,如下个月的报告中还是高增长,可以判断新款H9初战告捷。

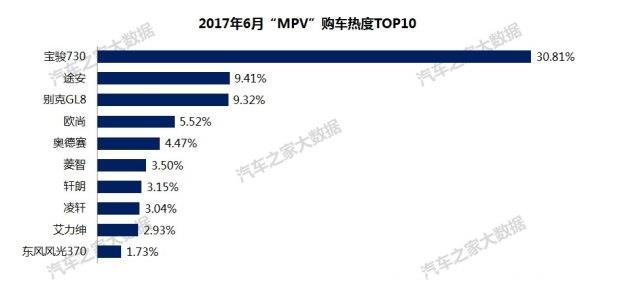

● MPV:凌轩等来势汹汹,宝骏730依旧是6-15万元价区MPV用户的最爱

在MPV的6-15万元、15-25万元、25-50万元三大核心价区,领军车型分别为宝骏730、大众途安、别克GL8。其中的宝骏730在2017上半年接到的“战书”要多点,轩朗、凌轩等不少新MPV的核心目标就是要把宝骏730斩落马下。当然,退一步讲,不叫板宝骏730,其实也没其它车型好叫板了。但从6月MPV的线索排行来看,宝骏730依旧独领风骚,尤其是在6-15万元的低价MPV车市。如果不探究产品力的问题,相信渠道不足等可能是上述新MPV的核心问题之一,希望即将上市的欧尚A800的渠道能更加接近市场。

● 主流品牌:进入下半年,多数品牌最好能“笨鸟先飞”

6月除了本田、宝骏等极少数品牌外,丰田、日产、福特、奥迪、哈弗、吉利等主流品牌的线索都出现了同比下滑,其中不乏丰田、吉利等比较坚挺的品牌,希望这能引起相关车企、经销商的高度重视。另外,基于疯狂的价格战,大众、别克等的线索呈现同比增长态势。不过通过价格战获得的线索往往缺乏可持续性,需要通过价格战不断去刺激,这很容易让车企成为“瘾君子”。

2017年车市的饱和迹象非常明显,线索、销量等会越来越集中于少数几家车企,再加上半年多数车企的表现非常糟糕,如果只靠下半年的“自然回暖”,估计多数车企很难完成全年的销量目标。进入下半年,建议部分品牌可以“笨鸟先飞”,通过价格战等抢开局。如这部分车企不能在七八月稳住阵脚,进入年底这部分车企可能会被购车用户排除在参考范畴之外。从我们调研的数据来看,用户的购车周期正加速缩短,参考范围越来越集中,说明用户越来越懂车了,意味着中国车市一大堆“滥竽充数”的车型将逐步被淘汰。

● 中国品牌:宝骏是中国品牌最犀利的一把雕刻刀

5月吉利线索同比下滑18.20%,线索占比的头把交椅被哈弗替而代之,6月吉利线索同比下滑18.38%,线索占比排行下滑至第三位。吉利热度下滑一方面来自长安等劲敌的大规模价格战,如在5月底长安CS75全系优惠14000元,指导价下滑至7.88-14.88万元,6月CS75的线索同比增长83.37%,环比增长60.86%,是同级别主流车型中表现最优秀的,对博越、远景SUV、帝豪GS等形成了不少冲击。另一方面可能与吉利自身将重点转向领克有关,11月紧凑型SUV领克01的上市,绝对是吉利在2017年的头等大事。

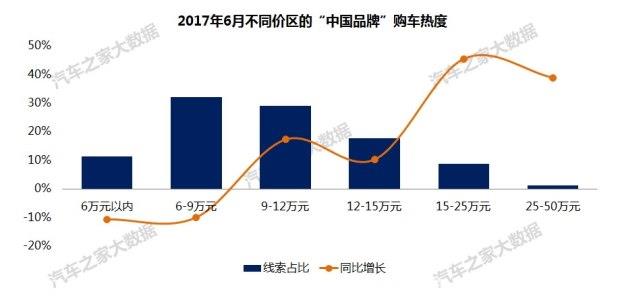

从价区来看,6月中国品牌依旧保持快速“上探”的态势,9万元以下价区的线索同比下滑10%左右,9万元以上价区的线索都保持同比增长,其中15-25万元价区的线索增长最明显,超过40%。同时,以9万元价区为主的宝骏的线索同比增长95%,意味着有一大堆低价中国品牌正被其推下万丈深渊,宝骏堪称中国品牌最犀利的一把雕刻刀。希望天津一汽等好好学习下宝骏模式,别一味向SUV转移,一款宝骏310照样能在日渐萎缩的小型轿车市场炸开花。

● 豪华品牌:2017年三季度是关键,奥迪要努力提升用户购车转换率

2017年中国豪华车市格局的变化太快了,前5月奔驰、奥迪、宝马的销量(新车交强险数)分别为24.53万辆、20.56万辆、20.52万辆,同比增长分别为36.19%、-11.71%、19.60%。继奔驰之后,眼看着奥迪又要被宝马超越。遥想2016年前5月奥迪足足领先奔驰、宝马五六万辆,当时三者的销量分别为23.29万辆、18.01万辆、17.16万辆。

奥迪想反超奔驰的唯一希望就是提升线索转换率,努力解决“问得多买得少”这一结症。留给奥迪的时间越来越少了,4-6月奥迪线索的同比增长分别为-6.16%、-19.49%、-33.11%,下滑幅度持续扩大。如不能充分利用好接下来的三季度,奥迪销量不仅反超奔驰会难上加难,甚至还会被宝马超越。

● 主流国别:中国品牌依旧是最大赢家,但内部竞争太激烈

在5月报告中刚说美系如不能赶上第一梯队,可能会一步步滑落至韩系、法系等阵营,6月美系突然觉醒,线索小幅增长0.57%;日系线索同比下滑8.64%,其中丰田、日产、马自达、铃木、斯巴鲁等主流品牌的同比下滑分别为18.9%、6.55%、19.36%、35.67%、35.88%,日系盘踞的华南市场已成众矢之的,谁都想分一杯羹;要论抗击打能力,2017年当属中国品牌,6月线索同比增长5.39%。中国品牌的坚强与内部的“大淘汰”有密切关系,宝骏、吉利、哈弗、传祺、荣威等少数中国品牌正对合资车企构成越来越大的威胁;韩系等能否崛起关键看七八月,否则就全心全意应对2018上半年的挑战吧。

● 总结

7月是比较典型的过渡月,就像一艘摆渡船,把车企从依靠价格战拉动的上半年摆渡到依靠“自然回暖”的下半年。2017年海神姑娘可能失恋了吧,在中国车市这片辽阔的海域时常有惊涛骇浪,那些在摆渡船上“东张西望”或只顾着幻想彼岸“风和日丽”的乘客更有可能被大风大浪卷走。

在大风大浪中,你不如化作一只海燕吧,对了,就是高尔基笔下的那只,用你的产品力,用你的价格力,在乌云和大海之间,像黑色的闪电,高傲地飞翔。目前唯一不确定的因素是,达到彼岸还有多少距离,就一个7月?还是再加一个8月?如果是前者,海燕咬紧牙关还能坚持,如果是后者,车商也别折腾了,先杀头猪好好祭拜下海神姑娘吧。或者也别“过海”了,建议车商考虑转行,或将业务重点由新车转向二手车。(文/汽车之家 周丽君)