重疾险太贵,可以用防癌险替代吗?

“xx能代替xx吗?”

这样的提问句式相信大家都看过不少了。

生活里,蛮多情况可以完全替代,比如洁柔纸巾打折,可先不用维达,安卓机代替苹果,以及女性朋友的化妆品“平价替代”太常见了。

但是,保险里面可行不通。

不同险种有不同的保障范围和作用,如果要弄清这类问题,必须要先搞懂各险种是什么,到时候你自然也有了答案。

今天保呗儿就重点来介绍一下以下几个与“大病”有关又易混淆的险种:

▶ 重疾险

▶ 防癌险(VS防癌医疗险)

▶ 特定疾病保险

▶ 大病保险

1、不能替代

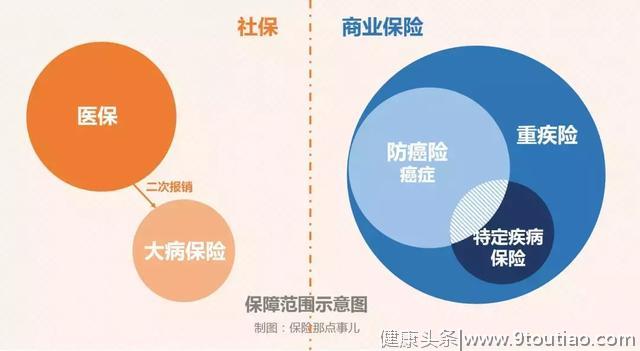

看了这张图大家会有更加直观的感受:

★ 重疾险 VS防癌险

重疾险和防癌险有蛮多共同点:

同为商业保险中的健康险;

同为给付型险种,即合同约定赔多少,出险就给多少保险金;

定价方式都采用均衡费率,即每年缴纳保费是恒定不变的……

但二者最关键的不同,就在于其保障责任。

重疾险我们不陌生了,除了保障25种高发重疾外,各保险公司通常会增加其它重疾,以及轻症或中症保障。

常见产品形态为“X种重疾+X种中症+X种轻症”。

其中25种高发重疾涵盖了确诊即赔的恶性肿瘤,也是我们常说的癌症。

而防癌险,看名称就很直白了,只保障恶性肿瘤的险种。

二者差异显而易见,重疾险的保障范围远远>防癌险。

用防癌险替代重疾险?

★ 防癌险 VS 防癌医疗险

其实保呗儿不说,很多伙伴肯定都不知道这两者有什么差别,也未曾留意。

二者基本保障范围相同,区别主要体现在产品形态上。

通常我们默认防癌险为“防癌重疾险”,为给付型,长期型产品,保费较高。

产品例举:康爱保防癌险、惠加保防癌险。

而防癌医疗险,则与通常医疗险一样,属于一年期产品,报销型,保费较低。

产品例举:安享一生。

一年期的产品自然面临着续保难题,因此经济条件允许的情况下,这二者还是优先考虑防癌险。

★ 特定疾病保险

这一险种也不难理解,根据名称会意:针对某一种/几种疾病的保障。

最常见的比如少儿白血病保险、轻症保险、女性特定疾病保险等等。

还有一些大家比较少接触到的小众特定疾病险,保呗儿在《小众人群专属保险,给特别的你!》中已经介绍过了。

★ 大病保险

大病保险的科普真的是说破嘴。

自平安、华夏等7家保险公司被取消大病保险资质引起了不小的紧张和骚动后,保呗儿再啰嗦几句。

大病保险≠重大疾病保险。

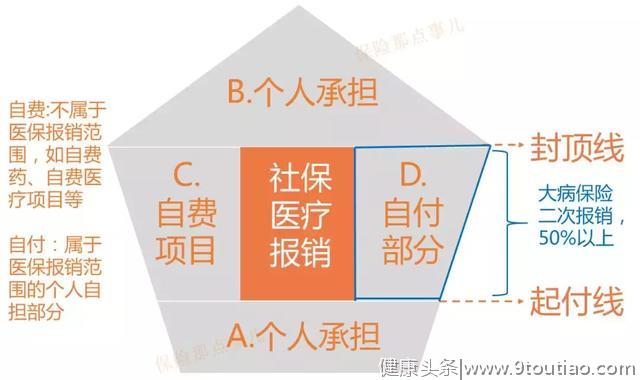

大病保险(或称大病医保)不属于商业保险,属于社会医疗保险范畴!相当于医保延伸出的一项保障。

而这一保障也只有拥有基本医保的伙伴才可享有。

当参保人发生规定的大病/医疗费达到一定额度时,大病医保会对高额的医疗费用自付部分给予二次报销,报销比例≥50%。

不同地区大病保险的约定会有不同,毕竟所属医保这一体系,“德行”都一样,所以大家有疑问还是多向当地社保局咨询。

2、总结与投保攻略

说了这么多,再来张图巩固一下刚刚提到五个险种的区别。

不同的险种都有各自能发挥的作用,谁都无法替代谁。

重疾险显然是保障范围最广、最基本的人身保障之一。

防癌险、防癌医疗险及特定疾病保险都可以作为补充保障,以针对性提高保额。

并且身体抱恙无法投保重疾险(如:三高)或给家里长辈投保,防癌险是最佳考虑和选择。

特定疾病保险也能根据自身家族病史,进一步防范可能高发的疾病风险。

但切忌单独拼凑防癌险或几种特定疾病保险来组合保障自己,这不仅忽略了自身的客观需求,步入了主观意愿主导的误区,还可能捡了芝麻丢了西瓜,反而花费更多保费。

至于大病保险,有肯定比没有好,保费是涵盖在了医保里,不用单独掏钱的。

那,有了它是不是重疾险就不用了?

大病保险虽说相当于升级版的医保,但报销仅限医保范畴(不如百万医疗险),还对疾病有一定限制。

并且保呗儿刚讲过百万医疗险与重疾险的关系拿到这来看,也同理。

所以,预算允许的情况下,还是别这么心存侥幸。

实在暂时负担不起重疾的伙伴,也可考虑用一年期重疾先作为过渡保障。

全面认识了这些险种,理清了误解,这下买对保险不难了吧?

那么,明天见啦~