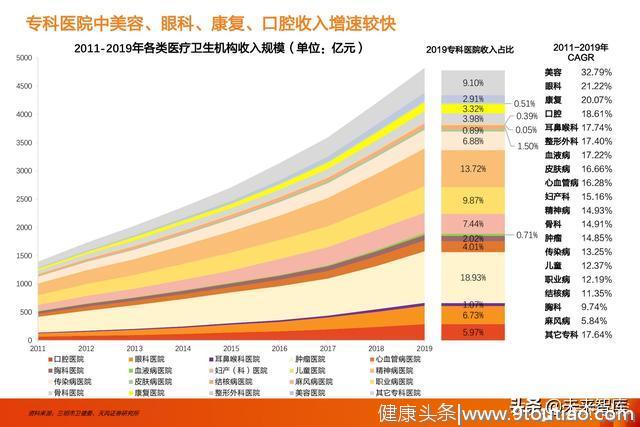

医疗服务行业153页深度报告:重构与回溯

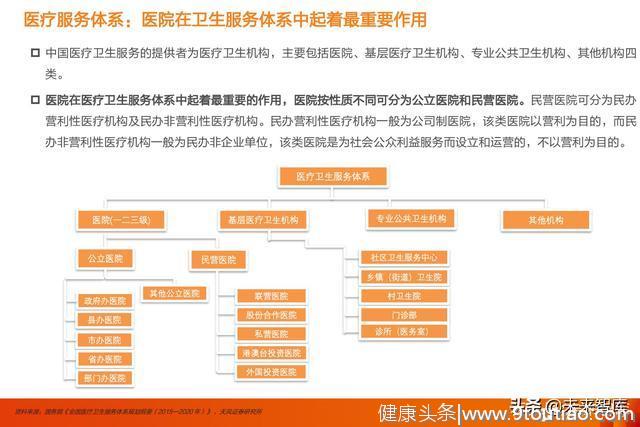

医疗服务体系:医院在卫生服务体系中起着最重要作用

中国医疗卫生服务的提供者为医疗卫生机构,主要包括医院、基层医疗卫生机构、专业公共卫生机构、其他机构四 类。

医院在医疗卫生服务体系中起着最重要的作用,医院按性质不同可分为公立医院和民营医院。民营医院可分为民办 营利性医疗机构及民办非营利性医疗机构。民办营利性医疗机构一般为公司制医院,该类医院以营利为目的,而民 办非营利性医疗机构一般为民办非企业单位,该类医院是为社会公众利益服务而设立和运营的,不以营利为目的。

供给:民营医院VS公立医院

公立医院为主导仍是主旋律,民营医院发展的三个方式:

打造民营医疗品牌(如综合医院);

公立医院的补充合作(如康复医院);

公立医院非重点开展业务(如医美机构);

需求:医疗服务诊疗人次和住院人数不断增长

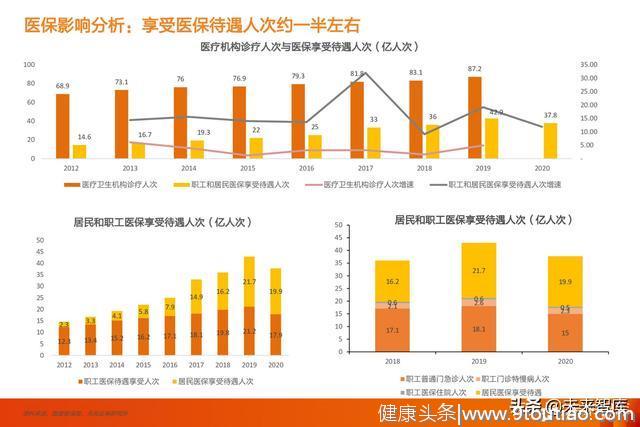

2011年-2019年,全国医疗卫生机构门急诊诊疗人次从59.45亿增长到83.75亿人,年复合增长率4%;住院人 数从1.53亿人增长到2.66亿人,年复合增长率7%。 2020年门急诊诊疗人次77.4亿人次,同比降低7.6%,2020年住院人数2.30万人,同比降低13.5%;可能受 2020年新冠疫情的影响。

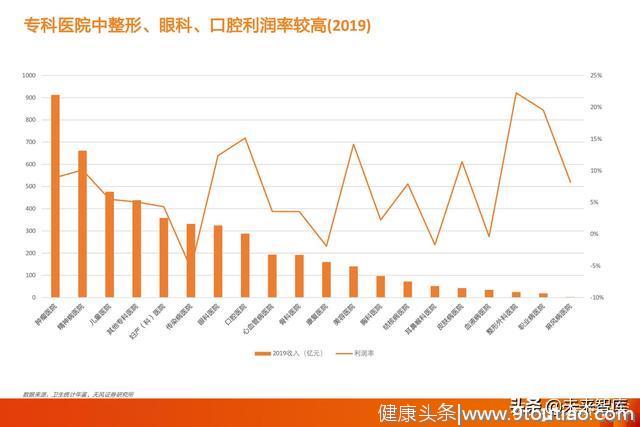

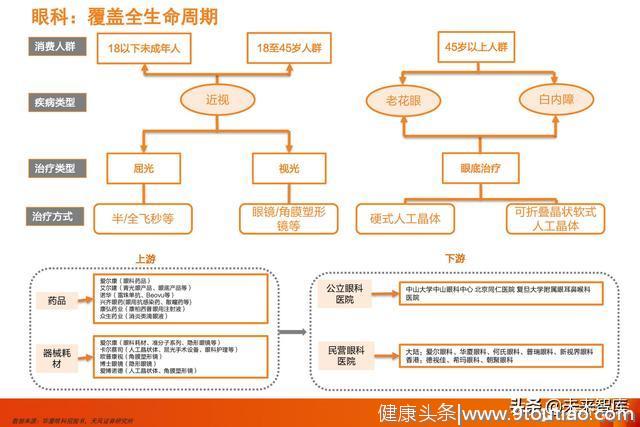

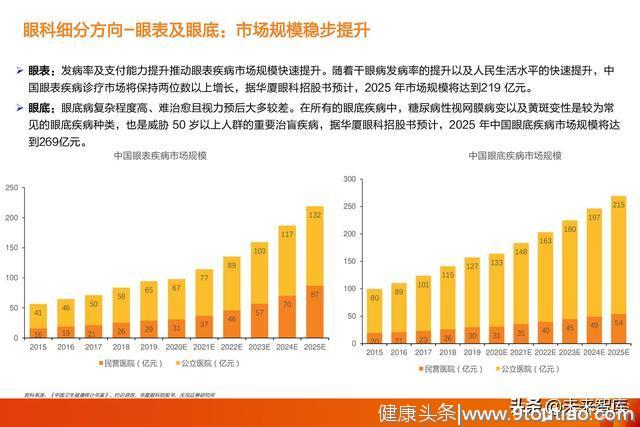

中国眼科医疗服务市场:2019 年市场规模超千亿元,5年 CAGR 19.6%

过去五年中国民营眼科医院发展迅猛,且将保持着快速增长态势。中国眼科医疗服务市场规模从 2015 年的人民币 507.1 亿元增长到 2019 年的人民币 1037.4 亿元,年复合增长率为 19.6%。相比于公立医院眼科,民营眼科医院的针对 性强,且往往拥有更先进的医疗设备和良好的就医环境,因而越来越多的患者选择民营眼科医院就诊。加之民营眼科 医院运营模式可复制性强,在过去的五年间,中国民营眼科医院发展迅猛。随着国家政策的支持以及民营眼科医院在 人才培养、服务质量和患者满意度上的优势,中国民营眼科医院将保持快速增长态势。

2019年,医学视光、白内障、屈光手术分别占据眼科医疗服务细分市场的前三位。占比分别达到 21.3%、18.1%和 16.8%。其次,眼底疾病和眼表疾病占比分别达到 14.6% 和 8.8%。

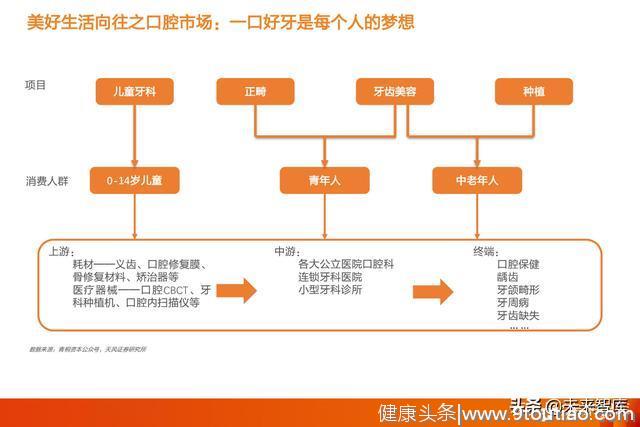

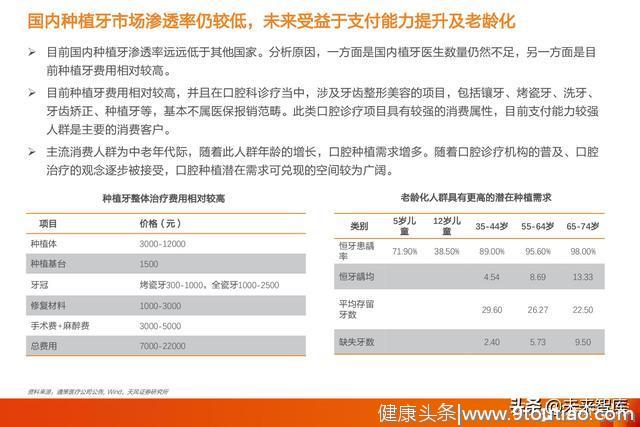

国内口腔市场蓬勃发展,民营口腔引领行业增长

国内口腔医疗服务市场增长迅速。2020年国内口腔医疗市场规模为1199亿元,2015-2020年年复合增长率达 到9.6%,预计2021-2025年国内口腔医疗服务市场有望保持20%的复合增速,到2025年市场规模达到2998亿元。

民营口腔引领行业增长。2020年民营口腔医疗服务市场规模为831亿元,占比达69%,受疫情影响行业略有下 滑。整体看,民营口腔医疗服务机构占据口腔医疗服务市场主体,预计2021-2025年国内口腔医疗服务市场 有望保持23%的复合增速,到2025年市场规模达到2414亿元。

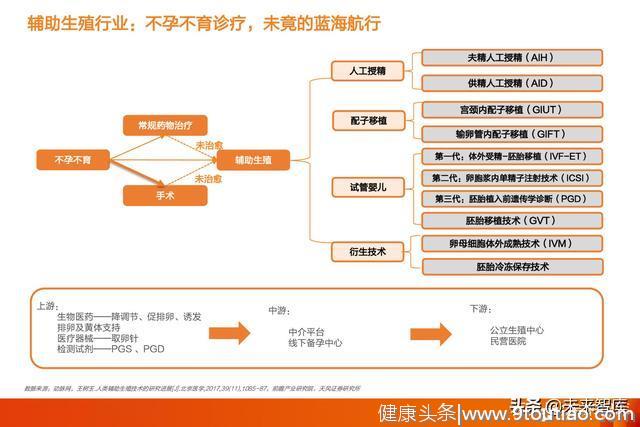

辅助生殖市场前景广阔

辅助生殖市场增长迅速,2023年国内辅助生殖市场规模预计为484亿元,2018-2023年的复合年增长率预计为 14.57%。

中国辅助生殖行业壁垒高

辅助生殖服务市场受政策严格监管。辅助生殖牌照数量严格限 制,申请条件方面严苛,且须定期接受核验,政府监管力度大。

中国辅助生殖服务市场经过数十年的发展,已涌现出一些规模 较大、市场份额较高的成熟的辅助生殖医疗机构。其中包含以 山东大学附属生殖医院、北京大学第三医院及上海交通大学医 学院附属第九人民医院为代表的公立医疗机构以及中信湘雅生 殖与遗传专科医院及锦欣生殖在中国的网络等民营医疗机构。

三个维度看医疗服务行业增长逻辑

短期:疫情影响逐步消除,单月就诊逐步恢复

2020年全国医疗服务诊疗人次下降。受新冠疫情影响,2020年全年中国总诊疗人次78.2亿人次,同比降低8%, 出院人数2.3亿人,同比降低15% 。

截至2020年11月,全国单月就诊人数已恢复至2019年同期水平。2020年11月,全国医疗卫生机构诊疗人次 5.4亿人次,同比提高1.1%。医院3.2亿人次,同比提高0.3%,其中公立医院2.7亿人次,同比降低0.1%;民营医 院0.5亿人次,同比提高2.4%。

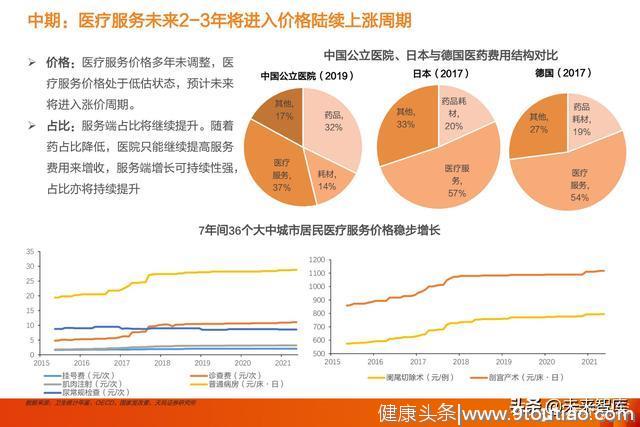

中期:地方实践——云南省医疗服务价格调整:1300项整体调增28%

价格改革思路将有升有降,但预计以升为主:2021年5月15日,云南省医保局、云南省卫健委发布《云南省 2021年省级公立医疗机构医疗服务价格调整方案》,本次调整项目数共 1300 项,平均调增幅度 28.25%。其 中调增项目 1113 项,平均增幅 36.4%;调减项目 187 项,平均降幅 20.1%。

调增的医疗服务项目主要为综合医疗服务、医技诊疗、手术治疗、物理康复等。本次拟调整医疗服务价格的 服务项目成本均高于拟调整价格,体现技术服务劳务价值的手术、治疗类项目价格与成本偏离较大。

调减的医疗服务项目主要是检查、检验类项目, 包括磁共振平扫、计算机X 线摄影、X线摄影、普通CT 扫描、 伽玛刀治疗(一个靶点)、血栓弹力图试验(TEG)等项目。

按照医疗服务价格“总量控制、结构调整、有升有降、逐步到位”的改革方向,调整体现医务人员技术劳务 价值的价格项目,降低检查、检验类项目价格,符合国家和云南省医改医疗服务项目价格调整的方向。

长期:人均可支配收入增长,医疗保健支出逐年增加

居民人均可支配收入及消费支出逐年增加,5年分别累计增长54%和50%。 ➢ 在居民人均消费支出中,人均医疗保健消费支出2013年912元增长至2018年1685元,增长84.8%。

爱尔眼科:分级连锁、同城网络、内外协同共筑全球战略格局

爱尔眼科按地域分布打造分级连锁生态。随着国家基层首诊、分级转诊的逐步推进,医疗需求重心不断下沉, 基层的市场机遇和空间将逐步扩大。爱尔眼科根据不同地区医疗需求, 通过建立“中心城市-省会-地级市县” 分级连锁模式, 一方面打造中心及省会城市的眼科医疗高地,另一方面深度下沉到服务需求基数更大 的地县,提高覆盖面和渗透率。

公司在已有布局区域建立同城网络生态。一家眼科医院的诊断容量远不能覆盖日益壮大的眼科市场,爱尔的 同城分级诊疗体系可进一步深挖已布局城市的诊疗需求,逐步形成以当地爱尔医院为主体,在同城建立分院, 在各区设立门诊部,在社区乡镇设立爱眼 e 站的同城网络,构建多层次和多业态的诊疗毛细血管。

公司经多次国际并购打造全球共享生态。爱尔眼科从2016年开始先后收购香港亚洲医疗、美国MING WANG 眼科中心、欧洲 ClnicaBaviera.S.A、新加坡 ISEC 等领先的海外眼科机构,成为覆盖亚美欧三大洲的全球最大 连锁眼科医疗集团。 通过整合国内及世界的科研、人才、技术创新平台形成世界级的眼科生态圈,推动全球 化临床学术科研工作,“共享全球眼科智慧”的力度和深度不断增强。

通策医疗:“区域总院+分院”布局,盈利能力持续提升

2020年受疫情影响,公司业务仍实现增长 。 2020公司实现营业收入20.88亿元,同比增长8.12%,实现归归母 净利润4.93亿元,同比增长5.59%。2021年Q1公司营业收入达到6.31亿元,同比 大 幅 增长;归母净利润1.64亿元,同比大幅扭亏;实现毛利率 47.52%、净利率29.65%,比2019年同期提升。 公司建立统一的采购及物流平台,降低整体成本;总院发挥品牌效应,有效减少销售费用,确保公司毛利率 及净利率水平稳定、提升。

国际医学:多家院区逐步投入运营,床位数翻倍增长

陕西大型综合医院集团,打造全国最大单体医院。西安高新医院于2002年正式开诊,2009年获批成为中国第 一家社会办医三级甲等医院。西安国际医学中心医院于2019年9月开诊,作为国内最大单体医院(最大规划床 位5037张)。2020年公司实现收入16.07亿元,其中高新医院收入7.99亿元,中心医院收入7.21亿元。商洛医 院新院区1800张床位已投入运营,3600张床位的康复医院正稳步建设中。

多院区开诊在即,2022年床位数有望过万张。随着国际医学中心医院(目前开放1500张)床位逐步开放,高 新医院二期(新增1000床)和商洛医院新院区(床位1800张)投入运营,辅助生殖中心和康复中心(床位 3600张,预计2022完成建设)开业,3-5年内公司总床位有望突破12000张,医疗服务体量大幅提高。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)