“一口牙一辆宝马”?口腔市场天价背后的暴利链

导读:一位医生告诉记者,至少在未来相当长的一段时间里,国内口腔医疗机构还实现不了运营成本和技术服务性成本费用的明码标价,只能通过植体等医疗服务项目转嫁给消费者。

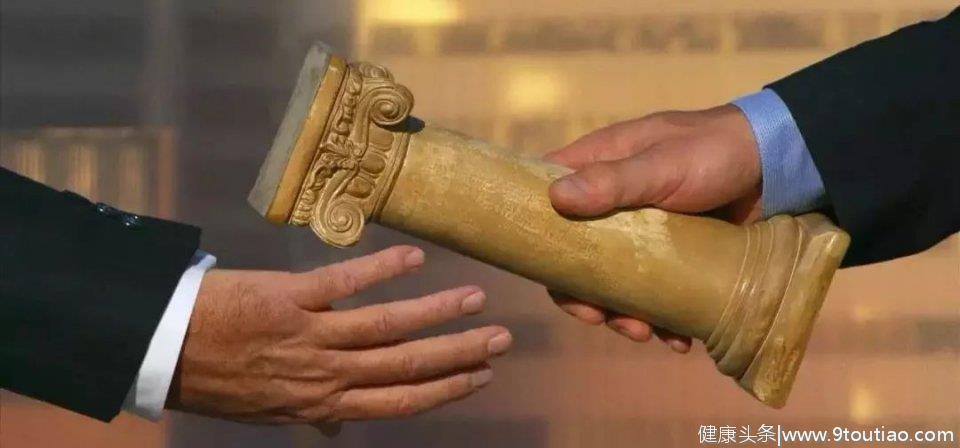

图片来源:全景视觉

作者 | 经济观察报 记者 史凯

种一颗牙到底花多少钱合适?“我跑了6家医院和民营口腔医院,被搞得一头雾水,从几千元到几万元的都有,”4月13日,在北京口腔医院准备种植牙的52岁的房旭东对经济观察报记者感叹,“还是打消念头吧。”

房旭东所言或许代表了很多牙疾患者的心声。“一口牙一辆宝马”的戏言,反映着种植牙行业的暴利。

记者近日走访北京多家公立口腔医院和民营口腔医院时发现,这些机构给出的单颗种植牙价格范围区别较大,有的6000多元,贵的超过30000元。

翻阅各家口腔机构的价目表不难发现,在植牙的费用里,“种植体”是大头。更重要的是,这种形似“螺丝钉”的纯钛种植体,目前只能进口,成为很多牙疾患者被说服支付高昂费用的理由。

然而记者调查发现,很多标价万元的进口种植体,出厂价几乎只有千把块。种植体只是很多口腔医疗器械设备耗材高利润的一个组成部分。

由于进货渠道及自身机构成本的不同,不同口腔机构种植牙的利润差异也非常大。但整体而言,种植牙高利润的背后既有流通环节的加价,也有口腔治疗机构将运营成本和技术服务成本通过医疗器械的转嫁。

近年来口腔医疗市场成为快速成长的一片蓝海,利润高,投资回报高,回报周期短等特点,也引来各路资本的追逐。其中种植牙业务更是领涨口腔行业,尽管目前国内种植牙市场的渗透率还远落后于世界先进水平。

由于未来市场空间大,利润高,以致种植牙成为各口腔医院的主打项目。

口腔龙头企业通策医疗(SH.600763)3月28日发布的2018年度报告显示,企业实现归属于上市公司股东的净利润 3.32亿元,同比增长53.34%,净利润率21%;公司营业收入15.46亿元,其中种植医疗服务2.32亿元,同比增长39.7%。近几年来该企业各项指标都一直处于稳增态势。

通策医疗、拜博口腔等快速成长的企业,也正是口腔行业高速发展的缩影。

天价种植牙

记者在一家民营口腔医院发现,单颗种植牙5000元到6000元的价格,只是店内最低的种植体价格,而口腔医院实际会建议患者使用价格高端的种植体,称质量更有保证。

据悉,目前在中国市场流通的有十多种种植体,多是从外国进口。其中瑞士、瑞典、德国、韩国种植体分别盘踞着高中低端市场,但同一种产品,在不同口腔医院的售价也有差别。

北京拜博口腔医院总院一位工作人员表示,店内瑞士ITI(现名为Straumann)、瑞典Astra、瑞典Nobel的种植体为高端价位,“种植体+基台”的价格分别在12800元到23900元不等,单个种植体价格在6800元到17900元不等;中端价位是ICK、Camlog等德国品牌的种植体,“种植体+基台”的价格在9980元到11800元不等,单个种植体价格在4000元到5800元不等;韩国Dentium(登腾)种植体是低端价位,“种植体+基台”的价格是8800元,单个种植体的价格是5800元。

同样是瑞士ITI(现名为Straumann)种植体,在北京固德金冠口腔门诊部的价格区间却是 16800元到20000元;瑞典Astra种植体的价格区间却是18000元到20000元。

在北京口腔医院,一位医生向记者表示,种植牙的价格区间是15000元到25000元,医院没有韩国品牌种植体,而是以德国和瑞士的高端产品为主。德国Bego的价格为7000元到8000元左右,瑞士ITI(现名为Straumann)的价格为10000元到12000元左右,同样也都只是“种植体+基台”的价格。牙冠均是进口,分烤瓷和全瓷两种,价格分别为3000多元、5600元左右。除此之外,患者还需要单独支付价格为300多元的CT费以及麻醉费。“医保只能报销CT和麻醉的费用,而主要的种植等医疗费用不参与医保报销。”该医生说。

种植体和基台还不是植牙者需要购买的全部植牙原料,他们还要根据材质的不同选择价格不同的牙冠,如上述拜博工作人员称,其牙冠价格从3000多元、6000多元、8000多元不等。除此之外,一些口腔机构特别是大多公立口腔医院还会单独收取CT、麻醉、手术、器械以及术后种植体保养等费用。

韩国种植体厂商——登腾(上海)医疗器械有限公司,该公司上海区销售人员安泰经向记者表示,韩国登腾种植体的公司直销价格是700多元,公司会直销到一些地区城市的口腔医疗机构,不在直销列表范围内的城市区域则通过代理经销的方式销售。纽百特(北京)商贸有限公司华南区销售主管邓冬云告诉记者,韩国纽百特种植体的销售价格是1000元左右。

上海华景医疗器材有限公司朱经理向记者透露,公司销售的瑞士ITI(现名为Straumann)种植体型号不同价格也不同,平均销售价格2000元;瑞典Nobel种植体均价则1500元以上;登腾等韩国品牌的种植体最低价600元左右。“厂家通常不直接与口腔医院或诊所产生交易,只通过代理商和经销商销售,中间会加价或连带一些服务,但目前利润不多。”朱经理表示。

北京口腔医学会民营口腔医疗分会主任委员程铮向记者表示,韩国企业的销售模式是以直销为主,是为了减少成本。而多数其他种植体企业都是通过代理经销的模式,即“厂家—经销商—口腔医院或口腔诊所”,但不至于层层代理。经销商将种植体卖给口腔机构的同时,还有连带培训等服务,民营口腔医院和诊所们需要这些服务。“代理经销商还存在给口腔机构返利等情况。”在北京经营过个体口腔诊所,又在民营口腔机构从事治疗的于医生告诉记者。

由此看,一枚小小的“螺丝钉”,利润空间之大令人咋舌。

成长的烦恼

医药战略规划专家、北京鼎臣管理咨询有限公司创始人史立臣在接受《经济观察报》记者采访时称,去除人工成本和医疗器械的成本,植牙很大程度属于暴利,特别是一些民营口腔医疗机构不受价格管控。

在几位口腔医院领域的人士看来,仅仅这么看待种植牙的成本链条不够全面。因为,国内多数口腔机构的价目表,没有列出医生的人力成本、器械设备成本与折旧费等,但这些成本很高。

比如,医疗过程中涉及到很多器械的耗材,如麻药、漱口水、放射线、植骨(如有需要)、刀片、缝线等都有成本。上述口腔医院人士称,多数时候口腔医院和诊所不明确表达这些费用很大程度是为了便于医患沟通。除此之外,还有门店选址租赁及水电费等经营成本都会计入其中。

一位医生告诉记者,至少在未来相当长的一段时间里,国内口腔医疗机构还实现不了运营成本和技术服务性成本费用的明码标价,只能通过植体等医疗服务项目转嫁给消费者。

记者从国内多家上市及挂牌口腔机构发布的数据观察到,以2017年为例,口腔医疗服务收入占营业收入的比例平均约95%到100%;口腔医疗服务平均毛利率40%到50%;与此同时,行业人工费用率亦高达35%到45%。

口腔行业仍然是一门赚钱的生意。据鲸准研究院发布的《2018医疗健康行业大报告》显示,在专科医院中,口腔医院利润率高达12.5%,高于整形外科医院的11.3%,仅次于眼科医院14.7%排名第二。与此同时,口腔医院人力成本占收入比例高达44.3%,位居所有医院首位。

据《2018中国卫生健康统计年鉴》的口腔就诊数据及市场的估算,2018年中国口腔服务行业规模约1035亿元到1215亿元。数据显示,目前国内口腔医疗市场以每年250亿元左右的速度增长。一些具有代表性的口腔机构在不断加速进行业务拓展。2017年到2018年,口腔行业融资事件达11起,融资超35亿元。

据不完全工商数据统计,2017年到2018年中国民营口腔机构的数量由47033家增长至54479家(仅指在工商有注册登记的数量,市场中民营口腔机构数量超过8万家),新增7746家。

种植牙等口腔医疗服务业务已经成为驱动民营口腔医疗服务行业发展的重要业务支柱。从价格来看,种植牙的价格要远高于其他口腔医疗服务项目。以口腔龙头企业A股上市公司通策医疗为例,种植牙领跑各业务板块,是其业务增长的重要来源。

目前,整个口腔产业已经建立形成了分工明确的以“设备、耗材供应商+信息化服务+终端服务”为体系的产业链。其中上游为口腔医疗设备制造、口腔耗材、医用药品;中游为口腔信息化软件供应商或平台;下游为口腔医院、口腔医疗服务机构、诊所等。口腔行业基础生态已经形成,但业态模式未定。在整条产业链中,各参与方也在不断寻找业务的边界,业态的探索从未停止。

中华口腔医学会副秘书长韩亮此前在接受媒体采访时表示,口腔市场的暴利问题不是由市场供需造成的,是由采购体系模式造成,也就是由所谓的招标、流通环节推高的。而且由于服务和技术无法从价格上体现,无奈转而通过医疗器械、药品价格反映出来,只能让最终的结果越来越贵。《2018口腔行业白皮书》指出,口腔医疗行业的上游企业开始突围,将是未来行业的发展趋势和盈利增长点。未来上游企业向服务端发展,在种植牙、正畸领域,部分耗材厂商已经慢慢形成了影响力,利用自身设备及耗材的成本优势,整合多方行业资源,开始往诊所经营和医疗服务领域渗透。

本内容系经济观察报独家原创,经济观察报社版权所有。未经授权,禁止转载。

特别推荐