糖尿病的新玩法:那些靠卖血糖仪和试纸的日子渐行渐远

导读

血糖监测这个产值超过130亿美元的领域,过去那种卖“血糖仪+试纸”的日子就能安稳度日的生活正在渐行渐远。由于庞大的糖尿病患病人群,支付方一直对沉重的医保压力怨声载道。另一方面,连续血糖监测、人工胰腺等新技术正在飞速发展,逐渐蚕食传统的血糖监测市场。因此,血糖监测公司正在转变观念,努力迎合支付方的要求,开展基于价值付费的支付模式。

全文阅读大约需要4分钟,如果本文对您有任何启发,欢迎点击文末评论。

△图片来源:视觉中国

又到了各大公司发布财报,交出考卷的日子。

健康点发现,在这些考卷中,血糖监测这个产值超过130亿美元的领域,过去那种卖“血糖仪+试纸”的日子就能安稳度日的生活正在渐行渐远。

以下是生产糖尿病相关产品的三家公司近日发布的业绩表现:

2月21日,美敦力发布了上个财季的季报(截至2018年1月26日),其糖尿病业务的营收增长达到17%,为整个美敦力贡献的营收达到8%,这成为美敦力这份财报最大的亮点。而其中美敦力的人工胰腺业务正发挥着举足轻重的作用。

2月28日,三诺生物发布2017年业绩快报,公司营业总收入增长近三成,利润总额增长达到125.55%。

3月1日,美国医疗器械公司Tandem的财报显示,在与德康的连续血糖监测系统G5 Mobile展开合作后,上个季度的胰岛素泵出货量达到了历史最高,增长达到80%。

◆◆ ◆

降价压力下的断臂求生

放眼全球,血糖仪全球市场容量约为200多亿美元,由于发达国家的血糖仪渗透率已经达到90%左右,所以市场增长相对平稳。

长久以来,在这个表面平稳的血糖仪江湖,罗氏、强生、拜耳等几大“门派”占了将近90%的市场份额,呈现出寡头垄断的竞争格局。但是由于成熟度很高,这可能也是个令人缺乏激情的市场。Decision Resources Group的数据显示,到2026年,传统血糖监测市场的年增长率可能只有每年1.1%左右。

但由于庞大的糖尿病患病人群,支付方一直对沉重的医保压力怨声载道。2013年,美国医疗保险和医疗补助体系在2013 年对糖尿病监测产品的报销大幅下调 72%,这相当于对市场扔了一个大雷。

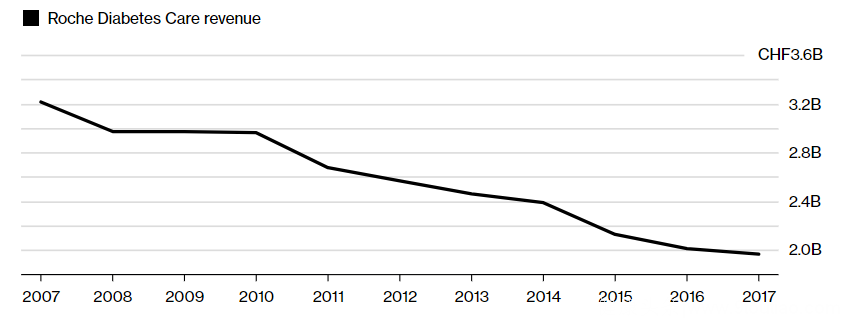

在降价压力下,巨头的日子也不好过。从2007年以来,罗氏的血糖仪业务下手额已经下滑了30%。这不仅仅是罗氏一家面临的问题。拜耳两年前将自己的血糖仪业务出售给了日本买家,健康点此前已报道,强生医疗血糖仪部门和来自中国的买家三诺生物的绯闻也是甚嚣尘上。彭博新闻报道,罗氏去年也曾考虑过出售糖尿病业务部门,但是目前似乎改变了主意。

有人在卖卖卖,有人则在买买买。来自中国的买家三诺生物的参股公司分别于2016 年1 月7 日和2016 年7 月20 日完成了对尼普洛(美国)(后改名为Trividia)和Polymer Technology Systems(PTS)公司的收购。中国力量有望成为全球血糖监测领域的有力竞争者。

另一方面,连续血糖监测、人工胰腺等新技术正在飞速发展,逐渐蚕食传统的血糖监测市场。

根据Decision Resources的数据,连续血糖监测市场每年增长13%。2016年9月,经FDA批准了世界上第一个人工胰腺系统。美敦力的Minimed 670G成为世界第一个能够根据CGM(连续血糖监测)值调节胰岛素给药的系统。美敦力公司在上一季度的糖尿病销售额上涨了17%,这很大程度上得益于人造胰腺需求的增长。

◆◆ ◆

数字化转型

当然相比出售增长缓慢的糖尿病业务,也有一些公司在努力自救,进行数字化转型。典型的例子就是罗氏。

作为罗氏诊断曾经最大的业务部门,从2007年开始,罗氏的糖尿病业务已经下降了整整三成。下面这张图就真实反映了这一惨状。

这样惨淡的业务已导致人们预测罗氏可能效仿拜耳,干脆打包出售其糖尿病监测业务,不过罗氏显然给出了不同的答案。罗氏方面坚持称,“糖尿病诊断依然是一个有前景的业务。我们不会对外披露我们在这一领域的利润,但它是一个产生现金流的业务,它是一个有未来的业务。”

数字化转型是罗氏给出的一个答案。2017年6月,罗氏以7500万美元的价格收购了糖尿病数字医疗公司mySugr,据彭博新闻的报道,半年后MySugr的注册用户数量增长了三分之一以上,达到了130万人。

“如果你能说,'亲爱的保险公司,你的糖尿病患者中有一半已经有mySugr',你将在市场上处于不同的位置,”罗氏公司糖尿病护理部门负责人Marcel Gmuender表示。

罗氏公司近日接受媒体采访时也再次强调,未来的发展方向意味着销售一种全面的体验,而不仅仅是一种产品。 MySugr是该计划的重要组成部分。

美敦力糖尿病业务集团全球副总裁Annette Bruls此前在接受健康点采访时表示,针对糖尿病的数字医疗,“可持续的商业运作模式非常重要,因为牵涉到谁来买单的问题。我认为也许患者不是主要的支付群体。”

Annette 还表示,“我们拥有设备,而且有和医生的关联,我们和患者的互动是基于设备信息的,我们将把这几个环节结合得更加紧密。而因为我们已经有了设备,对支付的依赖度就更低,所以我们可以基于技术疗法的获利,拓展在数字领域的机会。”

◆◆ ◆

为疗效付费

除了胰岛素泵、数字医疗等新技术,一个明显的特征是,血糖监测公司正在转变观念,努力迎合支付方的要求,开展基于价值付费的支付模式。

如今在美国市场,罗氏就将mySugr和罗氏的试纸、血糖仪打包出售给患者。在德国巴伐利亚州,当地的公共卫生系统去年成为罗氏向保险公司销售类似捆绑产品的第一位客户,将其推广为将糖尿病产品的价格与结果挂钩的一种方式。丹麦一家本土保险公司与罗氏达成协议,如果罗氏的血糖测试套餐能够帮助其客户将血糖维持在特定目标内,将会给付罗氏额外的奖励。

不止罗氏一家,其他公司也在试验基于结果的定价。美敦力去年6月与安泰保险公司签署了一项协议,用于衡量患者从日常注射转换到使用其胰岛素泵Minimed 670G之后的效果。如果患者的糖化血红蛋白A1c结果没有得到改善,美敦力将退还部分胰岛素泵的费用给安泰。

甚至在邻近的糖尿病药物市场,诺和诺德和礼来公司也在将定价与患者结果挂钩,提升保险公司的买单意愿。

罗氏的CEO施万表示,付费方已经从简单的对血糖试纸、血糖仪的报销转变为“价值医疗”。施万强调,“这听起来很简单,但实话实话,这种转变对公司业务结构有很大的影响。”目前罗氏的糖尿病板块产品在全球有超过2000万患者使用。

罗氏诊断负责人Roland Diggelmann称,公司希望将患者转换为mySugr,并希望更广泛地使用基于结果的支付模式。

川财证券近日的一份研报表示,中国血糖监测渗透率仅20%,相比美国90%和全球60%渗透率还有极大提升空间。随着确诊糖尿病人数量与血糖监测渗透率的提升,预计 2021 年市场规模有望达到 144 亿元,年复合增长率接近 20%。但是来自中国的玩家不应该忘记,虽然增长前景乐观,但是那些欧美的巨头竞争者已经在用一种全新的玩法进入这个市场。

联系作者微信:120013417;

卜 艳|责编

我们坚持并尊重原创版权,未经授权请勿转载,授权请联络健康点管理员Jack;