稳坐龙头壁垒坚固,中国癌症早筛第一股诺辉健康2月登陆港交所

来源 | 格隆汇新股提供IPO领域专业资讯,关注格隆汇新股

2020年,港股18A生物科技创新公司可谓是赚足了市场眼球,每一家都是港股市场当期新股首发的热门。据同花顺数据,2020年全年共有14家首发上市的未盈利生物医药公司,首日上涨比率高达85.71%。

2021年2月,中国癌症早筛第一股诺辉健康即将登陆港交所。这家公司质地到底如何呢?

诺辉健康如何抢滩中国癌症早筛新蓝海

诺辉健康如何抢滩中国癌症早筛新蓝海生物科技是前瞻性致胜的行业,尚未盈利的生物高科技企业有IPO需求但又不符合主板上市的条件,会选择18A规则上市募资。18A上市规则既满足了投资者对生物科技的投资需求,也满足了公司高速发展的资金需求,达成了企业和投资者的双赢。

多数情况下投资机构判断一家18A公司的价值,会采取通过管线产品对公司进行估值分析,常见的包含rNPV法(风险调整后净现值法)等。这就意味着公司产品的市场空间、产品效能和商业化程度成为影响公司估值的最主要的三个因素。

据海通国际2021年1月28日发布的研究报告,癌症早筛很可能是继PD-1、TAVR、HPV疫苗后下一个重磅产品。美国公司精密科学是癌症早筛的标杆公司,10年上涨36倍,癌症早筛未来10年中国市场空间高达1620亿元。中国未来一定会诞生大市值公司。

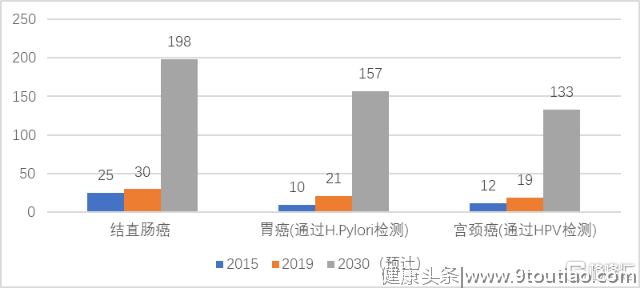

据招股书披露,诺辉健康目前产品管线覆盖了中国10大高发癌种的3个,分别是结直肠癌、胃癌和宫颈癌,三大市场预计到2030年均将突破百亿。结直肠癌是诺辉健康最早布局的癌种,与精密科学不谋而合。

三大癌种筛查市场预期(单位:亿元人民币)

数据来源:招股书,格隆汇整理

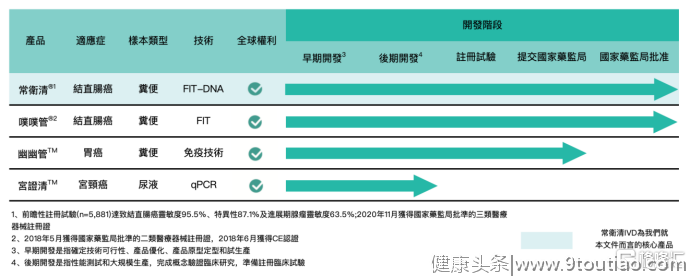

诺辉健康旗下的两款结直肠癌筛查产品(常卫清®和噗噗管®)已获得国家药品监督管理局的批准,分别针对中国1.2亿结直肠癌高风险人群及6.3亿结直肠癌平均风险人群。公司持有所有已上市和管线产品的全球产权。基于粪便的自检胃癌筛查测试产品幽幽管®已于2020年11月完成国家药监局注册申请的提交;非侵入性家用尿液宫颈癌筛查测试产品宫证清也已进入研发后期阶段,预期将于2021年启动注册临床试验。

诺辉健康产品管线

数据来源:招股书,格隆汇整理

产品效能方面,尤其值得关注的是诺辉健康的王牌产品常卫清。常卫清2020年11月9日拿下中国癌症早筛第一证,是中国首个且目前唯一获得国家药品监督管理局批准的癌症早筛产品,得到了多项权威临床共识的推荐。2021年1月15日进入中国首部结直肠癌筛查指南。该指南是国家卫健委疾控局委托和指导,国家癌症中心牵头制定,用于指导国内肿瘤科医师、消化内科医师以及从事癌症筛查与早诊早治工作的专业技术人员的工作实践。

2020年9月诺辉健康宣布了中国首个癌症早筛大规模前瞻性多中心注册临床试验的数据结果,常卫清对结直肠癌及进展期腺瘤的灵敏度分别达95.5%及63.5%,整体特异性为87.1%,而对结直肠癌的阴性预测值(NPV)高达99.6%,实现最大程度上避免漏检。对结直肠癌及进展期腺瘤的阳性预测值(PPV)则合共为46.2%。进展期腺瘤检测灵敏度单项数据上,常卫清比精密科学旗下结直肠癌早筛明星产品Cologuard高出20%。根据弗若斯特沙利文,这项临床结果实现全球业内最佳。

商业化方面,诺辉健康自主研发的两大结直肠癌筛查产品常卫清®及噗噗管®均已正式开始商业化并上市销售,成为该公司的主要收入来源。此外,诺辉健康是港股18A企业中极少数已完成产品研发、临床试验、国家药监局注册以及商业化全流程的生物高科技公司,稳坐赛道龙头。提前重视商业化布局,使得诺辉健康能够将产品的先发优势持续扩大,未来在公司业绩上有望体现出明显优势。

据2021年1月31日的PHIP版招股书,诺辉健康拟将此次上市募资主要用于:常卫清的大规模商业化及进一步开发;为噗噗管的持续销售及营销提供资金,并在不同人群中进行更多常卫清和噗噗管的临床评估;产品研发以进一步发展公司的管线产品;潜在收购或外部引进候选产品以及一般公司用途等。

公司竞争壁垒稳固商业化进程未来可期

公司竞争壁垒稳固商业化进程未来可期综上来看,诺辉健康作为18A公司称得上基本面稳固,那未来的竞争中诺辉健康又有哪些优势呢?

当18A公司的产品获批上市后,公司为了推动业绩增长就需要不断提高产品的行业渗透率。而在推动渗透率的过程中,最关键的两个因素就是竞争壁垒和销售能力。诺辉健康除了在产品效能方面已经高筑墙,先行者的时间优势与规模优势也构筑更为强悍的竞争壁垒。

诺辉健康目前持有NMPA批准的中国早筛第一证,具备明确的垄断优势。从目前行业情况来看,市场还没有任何一家其他公司进入了前瞻性注册临床实验,这意味着如果其他企业在没有“创新医疗器械绿色通道”情况下,想要获批“中国癌症早筛第二证”,至少需要4-5年的时间。就核心产品而言,常卫清的数据结果已经是全球最佳,跟随者最好的结果是证明自己数据的非劣,而无法超越现有的数据结果。

此外,公司自主研发的DNA样本稳定技术,可将DNA及血红蛋白于室温状态下保存长达七日,是经国家药监局批准(一类)的业内最佳样本保存技术。公司使用的风险评估算法为中国首个且唯一能融合四项参数的癌症筛查算法。公司针对亚洲特定结直肠癌甲基化谱建立的专有数据库,已经收集超过100,000个临床粪便样本,数据积累已经非常丰富。新的竞争者同样需要很长时间才能完成同级别的技术积累。

运营方面,诺辉健康在杭州的生产设施经GMP认证。拥有当地卫健委认证并颁发执行许可证的北京和杭州的第三方医学检验实验室,总测试产能为每年150万次。广州实验室测试设施将于2021年第一季全面投入運作,预计实现每年新增50万次测试产能。”癌症筛查和IVD行业中,第三方实验室的成本都是固定成本,因此在检测量上升时,单位成本会显著下降。随着诺辉商业化进程加快,出货与检测放量,先行者的成本规模优势会在2021年逐步放大。

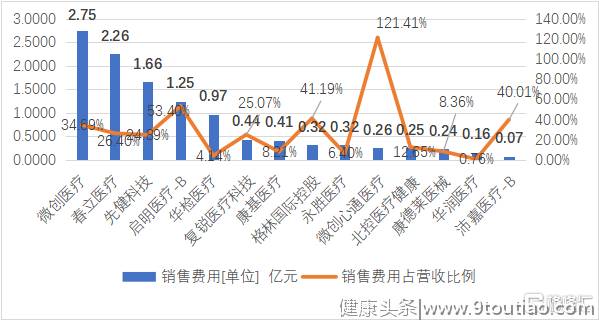

竞争壁垒已然形成,下一步的关注点便是商业化布局,诺辉健康的商业化布局同样在行业中远远领先。从港股医疗器械公司的财务数据可以看到,每家公司都非常重视自身的商业化布局,在销售方面往往不惜倾注巨资。尤其是一些18A公司,销售费用占营业收入的比重极高,微创心通医疗甚至达到了121.41%。

作为中国癌症早筛市场的开创者,当前并没有同赛道竞争产品获批,这就意味着诺辉健康需要独自承担教育市场的费用,营销费用的提高也从侧面反映出公司产销规模的扩大。

部分港股医疗器械公司的财务数据

数据来源:同花顺,格隆汇整理

截至2020年9月30日,诺辉健康已经覆盖中国约119个城市、235家体检中心、36家保险公司、316家医院及诊所、457家药店、78个网上平台、超过1000个外包销售团队、超过40家科研机构,其商业化布局已经较为完善,主要渠道覆盖临床、体检以及保险、直营电商等多点齐发。后期随着市场渗透率提升及产品放量,将会形成较强的规模经济效用,销售费用和成本都有望降低,形成新的竞争优势。

招股书披露在报告期内,从2018年至2020年6月30日止,诺辉健康的净亏损额从人民币224.9 百万元增至人民币552.9百万元。根据会计信息谨慎性要求,公司优先股公允价值损益在资产负债表中被列为负债项目。集团负债上涨的主要原因来自集团发行的一系列优先股,并将该金融工具栏为公允价值计入损益的金融负债。当集团估值上涨,相应的金融负债也随之上涨,但实际上这部分属于会计亏损而非经营亏损,不是实际现金流出导致,不影响公司的实际运营。据招股书,公司扣除优先股亏损,其他金融负债变动的公允价值亏损,以及股份为基础的付款开支等非经营性损益后净亏损在2018年、2019年和2020上半年分别为0.77亿元、1.24亿元和0.54亿元

同时公司报表显示,公司银行存款及三个月以上定期存款截至2020年9月30日为6.53亿。2019年公司经营活动现金流出净额0.75亿,2020年9月30日经营活动现金流出净额0.89亿,资金充裕。

小结

小结从中国癌症早筛第一证到中国癌症早筛第一股,诺辉健康落子坚决,步步争先。前瞻性的商业嗅觉,使得公司能够在市场爆发早期抓住先发优势。通过早于其他公司进行的深厚技术积累,使公司产品能够斩获第一且唯一早筛证。坚定不移的执行力,推动公司成为中国癌症早筛领域唯一一家率先走完产品设计、研发、临床、注册和商业化全流程的标杆性公司。

这无一不反映了诺辉健康是一家有远见卓识的优质公司。2021年,诺辉健康能否再争先手,引爆18A公司新年的上市发行的新行情,值得所有投资者翘首以待。

格隆汇新股推荐搜索

格隆汇新股推荐搜索