案例:得了白血病才买保险,诉讼三次,法院支持保险拒赔6万!

保险公司在特定情况下,拥有合同解除权!

很多朋友并不明白这是什么,这是很多保险业务员对投保人说的话,大意就是,即使带病投保,只要过了两年,保险法规定,保险公司不能解除合同,保险公司要赔的。这就是一句谎言!

且不说,法律是为了维护公平而制定的条款。光凭一句:过了两年,保险公司必赔,有点儿智商的人恐怕都知道这是忽悠的话。

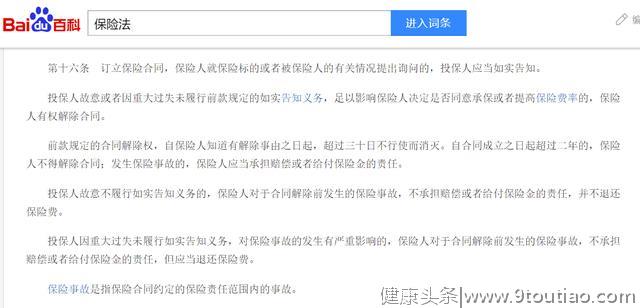

这句颇有忽悠性的话,来自《保险法》第十六条,原文如下图。而本文就将讲这么一个关于“保险合同两年必赔”的官司。这个发生在四川绵阳的官司,经历了一审、二审、四川高院再审都败诉。个中理由,都有点儿颠覆海哥三观了。再次证明,为了钱,什么都敢说!

截图来自百度百科“保险法”词条页面

案例始末2012年5月初,李某因急性髓细胞白血病M2型,在四川省绵阳市某三甲医院进行治疗。

2012年5月22日,李某的妻子杨某在某保险公司绵阳分公司投保了一份终身型保险,基础保额6万元,主险为终身寿险(分红型),附加一份终身重大疾病保险。合同生效时间2012年5月23日零点。保费分别为主险1800,附加重疾438元。

其中合同条款第3.1条规定,保险公司在投保时候,会询问关于拜拜肉的一些情况,投保人应该如实告知,如果故意不告知,并且没有告知的内容会影响保险公司是否承保的决定,保险公司将不承担赔偿责任,解除保险合同,并不退还保费。如果是重大过失未履行告知义务的,不承担赔付责任,解除合同,退还保费。

2014年9月中旬,被保人李某在绵阳市盐亭县医院住院治疗,诊断结果:

1、深部真菌感染;

2、急性髓细胞白血病M2型;

3、白血病化疗后。

本次住院一直持续到10月31日,李某因急性髓细胞白血病M2型病逝世。

2015年6月15日,李某妻子杨某向保险公司申请理赔,病递交了理赔资料。保险公司当天受理了理赔资料,并且当天就作出了《理赔完成通知书》,理赔结论为:1、主险终身寿险(分红险)解除合同,不退还保险费本公司解除合同;2、附加提前给付重大疾病保险:解除合同,不退还保险费本公司解除合同。

随后,杨某将保险公司告到了法院。

一审

一审原告杨某诉求为要求保险公司赔付死亡保险金6万元,并承担诉讼费用。

一审法院认为:1、认定了李某和杨某的夫妻关系事实。

2、认定杨某和保险公司签订了合同,表达了双方的真实意思,不违背法律、法规禁止规定,合法有效,双方均应该诚实守信的履行合同。

3、合同订立后,保险公司有应该按照合同承担约定的保险责任的义务。

4、而杨某在订立合同时,故意隐瞒了杨某已经患有白血病的事实,违反了如实告知义务。依照《保险法》第十六条第2款之规定,保险公司在此种情况下有合同解除权。

5、因解除事由在保险合同订立时已发生,因此投保人杨某主张保险公司承担保险赔付责任,其主观恶意明显。本情形不属于《保险法》第十六条第3款规定的适用范围,因此投保人杨某不得引用该条款提出抗辩。

6、保险公司在收到理赔申请后,即于2015年6月15日向投保人杨某作出了出面拒赔并解除合同。按照《保险法》第十六条第一款规定,双方合同已经解除。因此,投保人申请被保人死亡保险金的诉求于法无据,法院不予以支持。

最终,绵阳市涪城区人民法院一审判决,杨某败诉。

随后,杨某提起上诉。

二审二审法院认为:

二审二审法院认为:1、法院认为争议焦点在于保险公司是否有权按照《保险法》第十六条第2款规定,享有合同解除权。

2、保险合同属于射幸合同,保险事故只能是投保时没有发生的事故;在已经发生了事故的情况下投保,具有主观恶意欺诈行为,并且也违反了保险合同法理。

3、《保险法》第十六条第2款,规定保险公司在投保人因故意或者重大过失情况,没有履行如实告知义务时享有解除权。但该条法案第3款,规定合同成立2年后,保险公司不得解除合同;发生保险事故应该赔付。结合条款上下文,以及保险合同法理,该条法律应该理解为:合同成立2年后,发生的保险事故为前提。本案中,合同成立是,投保事故已经发生,因此不适用本条款情形。

4、保险公司在收到理赔申请后于2015年6月15日,法定解除权有效日内行使了合同解除权。合同权利义务已经终止,因此投保人杨某要求保险公司赔付死亡保险金的诉求,于法无据,法院不予以支持。

二审判决,驳回投保人杨某的上诉全部请求。

2018年,杨某向四川省高级人民法院提起再审诉求。经过四川高院审查,高院认为:

2018年,杨某向四川省高级人民法院提起再审诉求。经过四川高院审查,高院认为:1、杨某在其丈夫李某因白血病住院后才向保险公司投保,双方签订人身保险合同。

2、杨某在投保时候,没有向保险公司如实告知被保人李某已患有白血病的事实。因此,原判决中,保险公司依法享有合同解除权属于正当权益。《保险法》第十六条第3款之规定情形,并不适用于有主观恶意,违法诚实守信的行为。因而,原判决适用法律并无不当,高原予以确认。

3、申请人即投保人杨某认为投保保险的终身型寿险属于身故保险,被保人身故或全残的时间才是保险事故发生时间,因此杨某认为二审判决认定保险合同成立时所投保的事故已经发生缺乏事实和法律依据。四川高院认为,保险合同为射幸合同,尽管合同没有明确要求导致死亡的疾病必须在保险合同成立之前,但是根据合同的性质和诚实信用原则,合同中约定的“疾病”,应当属于在保险合同订立时候不确定会发生的疾病,而不是合同订立时候已经确诊的重大疾病。因此杨某再审申请理由不成立,四川高院不予以支持。

海哥说险

海哥说险1、这个案例,就是典型的“带病投保”,然后要求保险公司赔钱。也就是很多网络喷子说的:我没有得病,我买保险干嘛,就是因为得病了,才要买保险让保险公司赔钱。通俗的说,把保险公司当傻子的人。

2、本案例中,被保人因病而亡,投保人没有在2015年的住院申请重疾理赔,说明了其本身就已经能知道了带病投保属于赔不到,所以才在被保人因病去世很久以后才申请理赔身故保险。有点儿碰瓷保险公司的感觉。

3、这个案例中,保险公司没有犯其它保险公司那种受到理赔报案后,慢慢走流程,而是直接查原因,然后出拒赔通知。及时行使了自己的合同解除权。要知道,保险公司在得知带病投保后,如果不及时解除合同,就要必赔了。

4、海哥觉得,二审和高院说的很好,两年不可抗辩条款,以及保险公司解除权是对于诚实守信的投保人才起作用。这个案例中,查出病了,就急急忙忙的买了保险,这不仅仅是诚信问题,更是涉嫌诈骗。

5、海哥再次说一说:某些网友会说,为何投保不查,理赔就拒赔的问题。

①被保人任何健康信息,原则上说,都是个人隐私。保险公司没有得到授权是不会主动查询。

②买保险流程:

a.确定险种,保额。

b.录入投保人、被保人的基础信息。

c.根据保险公司要求,录入健康告知需求信息。

d.保险公司根据投保人说的基础信息、健康告知信息核保,得出核保结论。

e.核保通过,保险公司扣款,合同成立;核保结果为加费或者需要提交病历等资料,则需要投保人同意加费或者提交资料再次核保,等待结论;核保结论为拒保、延期,就意味着给钱保险公司也不要,更不要说合同成立了。

③从上面的投保流程,我们可以看到,即使有授权查询被保人健康的协议,也是在合同成立以后了。而在合同成立前,基本上保险公司都没有任何权利查询被保人信息,全是被保人根据“投保健康告知”列表询问进行的回答来判断被保人的身体健康。

④保险合同中约定的授权保险公司查询被保人的健康的条款,通常也会被限制在“被保人申请理赔时”才能生效;或者就是在理赔申请书上才会约定授权调查被保人。

⑤所以,我们可以看到,很多网友说的投保不查,理赔就拒。是说不通的,应该反问:为何投保时候保险公司问了被保人的健康情况,投保人为何不如实告知,难道是为了骗保?如同案例中,一年交2200多,交了三次保费才6700元,就有让保险公司赔60000元的可能,人家干吗不做?

6、保险有纠纷,是很正常的。大家需要平常看待,毕竟保险公司是一个盈利组织,但是在很多时候的宣传,都是把保险公司当成了人人都可以咬一口的福利,让很多人认为保险公司就是慈善机构。这是大错特错。对于保险纠纷,海哥一向认为,个案始终是个案,;每个案例都有各自的特殊性,不一定都是保险公司的错;也不一定就是投保人,被保人,受益人的错;也不一定每个案例都是代理人的错。

7、海哥支持每位诚信投保的投被保人的权益,当然也支持保险公司维护自己的权益。公平是社会稳定的基石……

你觉得这个案例如何?本案例来自中国裁判文书网。图片来源网络,如有侵权,联系删除。本文我们将多平台同步推送。

如果你有保险需要咨询等,可以在评论区回复或者关注我们后私信我们。

如果你觉得本文对你有用,可以收藏,分享给朋友。欢迎回复你的观点……