新药研发道阻且长,百奥泰并未言败

原创 青雀 米内网

精彩内容

“公司会对研发项目进行定期或不定期的评估,在这样一个过程终止一些早期项目是很正常的。公司的产品策略基本点没有变化:ADC靶向肿瘤靶点和抗肿瘤免疫治疗仍然是我们肿瘤领域的主攻方向。”——李胜峰

“十年、十亿美金”,这是业界所熟知的研发一个创新药所需的时间成本和资金成本。每个进入到这一行业的人,都会反复听到新药研发是一项“高风险,高投入”的工程,但是为何当我们听到有关百奥泰连续终止多个项目的临床试验时,依然会感到惊愕?因为我们实际上才刚刚踏入真正高风险的世界。

来到百奥泰生物制药股份有限公司,迎接我们的是浑然世外的宽敞与宁静,百奥泰创始人、总经理李胜峰博士悉心为我们介绍百奥泰有关研发的一切:“虽然叫停了BAT8001、BAT8003这两个ADC药物,但我们开发了新的ADC平台,包括新的连接体和毒素。公司应用新的ADC平台已经开发出多个候选产品。在过去10多年的ADC开发中,有教训,也有经验,教训和经验都是我们不断完善技术的宝贵养分。”

李胜峰博士

真实的新药研发世界:残酷的失败率

此前,医药研发圈曾被一条消息刷屏:2021年2月8日,百奥泰生物披露抗肿瘤新药BAT8001的三期临床主要疗效指标与对照组比较未达到预设的优效目标,公司决定终止该项目的临床试验,该项目累计研发投入2.26亿元已计入损益。

几周后,百奥泰再次发布公告,引爆医药研发圈——百奥泰宣布经公司审慎考量后续开发风险,决定终止两个项目的临床试验,分别为Trop-2抗体偶联药物BAT8003和PD-1单抗BAT1306。这两个“热门”项目累计投入已超过1.1亿元。

当媒体与投资者们开始惊呼“警惕新药研发风险”时,我们便知道,近两年汹涌进入生物医药行业的资本,和随之而来的大众关注度,很大一部分都是“潮水”,具有盲目乐观和赌博的成分。面对药物临床失败这样在概率上本应相当普遍的事件,反应有些偏大。

新药的研发,向来是一个复杂、周期长且风险巨大的过程。根据BIO(Biotechnology Innovation Organization)、Informa Pharma Intelligence和QLS三家生物技术行业组织联合统计,过去十年(2011-2020年),药物开发项目从I期临床到获得美国FDA批准上市的成功率平均为7.9%,所需要的时间平均为10.5年。

其中,从I期临床到II期临床的成功率为52.0%,相对较高的原因是该阶段主要测试药物的安全性,不依赖于候选药物的有效性。从II期到III期临床的成功率仅为28.9%,意味着在人体进行概念性验证试验的II期是决定临床试验是否继续的关键节点。而从III期临床到提交NDA的成功率为57.8%——这一环节看似通过率不低,但由于投入巨大,III期临床的失败往往让公司和投资人产生更大的损失。

过去,中国创新药III期临床极少有宣布失败的例子,但这并不是因为国内临床研发风险低于全球平均水平,而是因为之前国内创新药大多不是First-In-Class新药,而是已知的低风险靶点或从海外引入(License-in)的项目,因而研发成功率相对更高。这次百奥泰主动披露III期临床不达标,实际上也可以说是中国企业真正踏入高风险的新药研发领域的一个例证。

失败的经验,铺就孕育未来的土壤

虽然生物医药行业仍有极大的市场空间,但是李胜峰博士指出,留给企业从自己建设平台、进行目标抗体筛选这样慢慢发展的空间越来越少了。这也是业界普遍认为的——如今药企发展成BigPharma的通道已基本关闭,通过License-in引入的新药的模式也逐渐不再具有成本优势,未来生物医药产业竞争和淘汰的激烈程度或许超乎想象。

而作为从2003年开始一步一个脚印发展起来的百奥泰,在抗体展示筛选平台、哺乳动物细胞抗体生产平台、抗体工程技术和抗体药物偶联(ADC)技术平台等研发平台方面都建立了比较好的基础,并且一直在改进和完善。

李胜峰博士介绍,百奥泰的ADC平台经过不断的更新与改进,新的ADC平台已经孕育了多个ADC候选药物。ADC(抗体药物偶联体)药物作为新的技术平台之所以备受瞩目,是因为它有望将单抗药物和化学药物的优势加以结合——ADC药物通过“连接子”将小分子药物和抗体药物结合在一起,特殊的结构让ADC药物既有抗体的高靶向性,又有化学药物的强杀伤力,因而ADC技术,包括毒素、连接体和连接方法与位点的选择,成为当下热门的抗肿瘤药物研发方向之一。

在百奥泰BAT8001的III期临床试验中,BAT8001与阳性对照组拉帕替尼联合卡培他滨比较时,主要疗效指标无进展生存期(PFS)未达到预设的优效目标,也就是说,该药物将难以在与众多靶向HER2的抗肿瘤药物的竞争中获得优势,故被公司中止。

在得知BAT8001揭盲结果后,李胜峰博士等研发者在经过周密的探讨后,决定同时停止另一个ADC项目BAT8003的研发。“我们是向着做Best-in-class药物去努力的,如今BAT8001与既有方案相比无法达到优效,所以不得不停止;另一个ADC药物BAT8003则是面临‘比我们进展快的竞争项目效果可能不比它差’,再加上我们有更好的ADC项目储备正在顺利推进,所以我们决定一并中止BAT8003项目。”

“公司都会将研发项目进行定期或者不定期的评估,在这样一个过程终止一些早期项目是很正常的。”李胜峰博士这样表示,“公司的产品策略基本点没有变化:ADC靶向肿瘤靶点和抗肿瘤免疫治疗仍然是我们肿瘤领域的主攻方向。在抗肿瘤免疫治疗I/O领域,公司主要针对PD-1治疗失败的患者进行产品开发,毕竟80%左右的癌症患者对抗PD-1抗体治疗效果不佳。公司终止了BAT1306开发,主要是为了集中资源开发抗PD-1抗体BAT1308。”

李胜峰博士提到,由于百奥泰用的是自己的抗体筛选平台开发药物,后续储备的潜在药物依然众多,产品管线比较丰富,有更多的择优机会。自身免疫疾病方面,公司的策略仍然以生物类似药为主。其中托珠单抗生物类似药BAT1806全球临床即将完成,将在年内提交主要市场上市申请;BAT2506和BAT2206III期全球临床试验即将启动患者入组。针对CD20,IL-17A,IL-4R,IL-5等靶标的生物类似药和创新药也在稳步推进。

新药低价化,项目精简化,竞争白热化

李胜峰博士在访谈中谈到,如今中国的生物制药企业数量众多,布局的管线繁多且重复度极高,尽管在充分竞争下会涌现出一批新秀企业和优秀的产品,但未来几年面临残酷的淘汰将不可避免。比如,现在的中国已经成为PD-1竞争最激烈的地区,据统计全球共有154个PD-1药物在研,其中85个由中国企业研发或合作开发,占比达到55%,研发赛道变得拥挤,竞争趋于白热化。

这样的业界生态为企业家带来挑战,但在一些领域也可能会为患者带来福音——正是因为中国有大量企业布局PD-1药物,推向临床和获批时间仅比Keytruda、Opdivo晚一两年,无疑给进入中国市场的原研企业定价上的压力,使其在进入中国之初的定价就是“全球最低”。后来,四家国产PD-1药物齐齐进入医保并大幅降价,更加确定了中国新药研发业界将会“把最前沿的高精尖创新药做到患者普遍用得起”这一大趋势。

在李胜峰博士看来,不久的将来PD-1或会成为基础性用药,“未来我们谈起PD-1或许就像讨论抗生素一样稀松平常。”充分的竞争将会填补市场的每一个缝隙,随着“未满足的临床需求”不断被挖掘,未来肿瘤药无论在产品种类数目、适应症、还是市场可及性上,都将会对患者进行更全面的覆盖,“飞入寻常百姓家”。

他还提到,在中国进行临床试验的成本正在逐年上涨,平均来看,单个患者所需的费用增长了接近一倍。并且在临床试验中找到患者成为难题——尤其是在多个PD-1药物进入医保后,治疗费用大大降低,患者选择参与临床试验的动力下降,也是下一步将会出现的问题。

下一步,精简项目或会成为国内生物医药研发行业的主流风潮。据CMR国际研究中心在2019年的分析报告表明,西方的医药公司的研发策略正在向“贵精而不贵多”的方向转变。可以说,无论临床失败还是企业主动停止管线,在未来都将成为国内生物医药行业的常态,在竞争日益白热化的同时,新药上市后大幅降价成为常态,公司大幅精简临床项目,甚至淘汰掉一部分公司,都将成为不可避免的趋势。

生物类似药,促进国内需求释放

新药的研发和问世无疑是一个充满希望的美好话题,然而药物可及性和支付问题往往十分沉重。面对癌症这样的恶性疾病,患者的支付意愿较高,而面对风湿性疾病、顽固性皮肤病这样“不致命的癌症”时,尽管知道有阿达木单抗(修美乐)这样对症有效的“神药”,能够为其支付全额药费的患者在中国却是不多。

虽然2010年阿达木单抗就在中国获批上市,但其多年来销量毫无起色,市场渗透率很低。据艾伯维披露,2019年阿达木单抗在全球销售额达196亿美元,而根据米内网数据,阿达木单抗在中国公立医疗终端的销售额未达1亿人民币,药品渗透率远低于全球平均水平——不得不说这与其高昂的价格脱不了干系。

在2019年,艾伯维主动降价,由每支7600元降至3160元,业内认为这与百奥泰和海正药物等中国企业的生物类似药即将获批有一定关系。经过2019年医保谈判,阿达木单抗被纳入国家医保目录,原研药定价为1290元,百奥泰和海正生物的阿达木单抗生物类似药定价为1150-1160元。

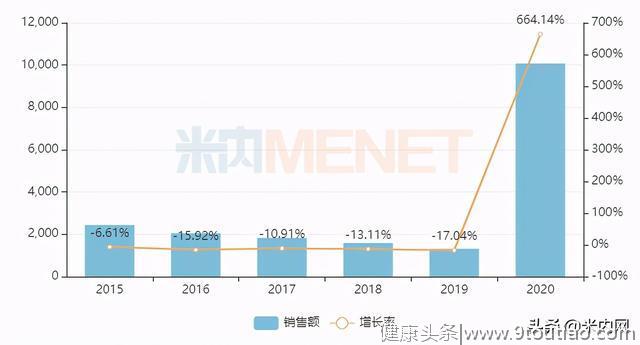

阿达木单抗在降价85%并进入医保后,市场销售一反之前的疲软态势,根据米内网数据,阿达木单抗2019年在重点省市公立医院终端销售额仅有1000多万元,2020年同口径销售额超过1亿元,比上一年增长664%,放量力度巨大。按销售数量(支)来看,其在2020年提升了40-50倍,销售数量或接近150万——充分反映在目前中国市场上患者支付能力普遍不高这一现实背景下,降价带来药物渗透率的巨大提升。

2015-2020年重点省市公立医院阿达木单抗年度销售趋势(单位:万元)

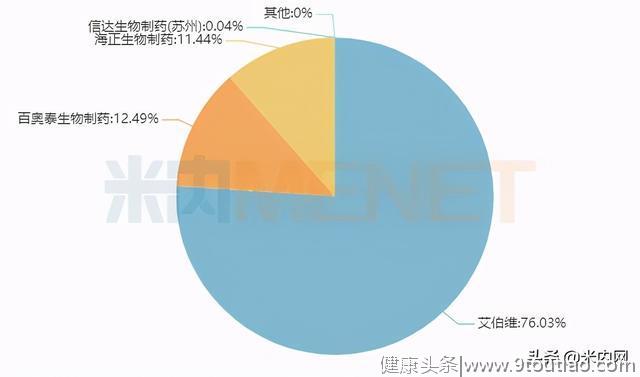

百奥泰的阿达木单抗生物类似药(格乐立)于2019年底获批进入市场,根据公司年报,格乐立在2020年全年一共卖出20万支。同时,米内网2020年重点省市公立医院销售格局数据显示,原研药艾伯维的产品在市场上依然占据76%份额,百奥泰占据12.5%的份额,海正生物占11.4%。

2020年重点省市公立医院阿达木单抗销售格局

作为热门赛道,阿达木单抗生物类似药的竞争对手在未来会陆续进入市场“分蛋糕”,其中信达、复宏汉霖的阿达木单抗生物类似药都已获批上市,另有君实、正大天晴、齐鲁等超过20家企业将在未来相继入场竞争。在众多生物类似药“大军”的冲击下,“神药”阿达木单抗会否进一步降价,有待业界观察。

百奥泰另一款申报上市的贝伐珠单抗生物类似药于去年6月提交NMPA,11月提交EMA和FDA上市申请。贝伐珠单抗2019年在中国公立医疗机构终端销售额为34亿人民币,近几年还在快速增长。根据米内网重点省市公立医院终端销售数据,贝伐珠单抗的销售额70%被原研药厂罗氏占据,齐鲁制药的生物类似药约占三成市场。另外,信达推出的生物类似药也已于2020年6月上市,复宏汉霖、东曜药业和北京天广实生物等已经提交上市申请。

2015-2020年重点省市公立医院贝伐珠单抗年度销售趋势(单位:万元)

托珠单抗生物类似药是百奥泰另一款进展较快的在研产品,目前正在进行国际多中心临床III期研究,适应症为类风湿性关节炎。比起“把海外项目引进来”,百奥泰大多数产品都是全球开发,尽可能地将其项目,包括生物类似药项目市场布局全球。“目前我们的托珠单抗生物类似药BAT1806已经完成III期临床,估计在年内递交NMPA、FDA、EMA上市申请。”

作为自身免疫性药物,托珠单抗在中国市场也存在渗透率不足的情况。2019年其全球销售额24.3亿美元,但根据米内网数据,其在中国公立医疗机构终端销售额仅为9446万人民币,同比增长-3.04%。目前国内市场上罗氏的原研药依然占据100%的份额。2019年托珠单抗再次被纳入国家乙类医保报销目录,2020年H1销售额增长近60%,与阿达木单抗相比,放量没有那么明显。

托珠单抗的生物类似药竞争格局方面,除了百奥泰进展较快以外,目前江苏荃信已经完成生物等效性试验,丽珠单抗和泰州迈博太科药业正在进行III期临床,预计未来会在竞争的刺激下倒逼原研药降价,快速释放市场需求,让更多的支付能力有限的患者用上抗体药物。

记者随笔

百奥泰的园区中,有一种浑然世外的宁静与安定感。这与其研发掌舵者李胜峰博士沉静儒雅的气场极其相似。“公司产品BAT8001开发受到挫折,全体同仁都感到非常失望。我们很遗憾不能够给相应的患者及时提供更为有效的创新产品。我们非常感谢众多临床专家、合作伙伴为公司产品临床研究所作的努力,我们也感谢患者和家属参与公司产品临床研究。虽然ADC走了一段弯路,但公司整体运营良好,我们的初衷没有改变:“科学驱动创新,创新只为生命”。公司始终以患者的福祉作为企业的首要核心价值,致力于研发为患者提供更加安全、更加有效、可负担的优质产品,以满足亟待解决的治疗需求。

在李胜峰博士的话语中,充满了对Best-in-Class药物的憧憬和追求,或许能够看作一种信仰——这种信仰让他的团队能够戒骄戒躁,在资本横流的业界中坚持价值观,勇于取舍,淡然进退,对于外界的质疑也恬然处之。

在李胜峰博士看来,要做成BIC药物,需要临床上有客观的改进空间,也需要平台在技术上有优势。若达不到“优效”,或者在同类产品中做不到最好,即便最快,这样的产品推到市场上也不会有什么生命力。

“我们要做正确的事,该怎样就怎样,而不是等着竞争对手出错。”他讲道。

像一位大学教授,李博士向我们讲解抗体药物的各种机理,他又像一名园丁,带我们参观他的“庄园”——百奥泰的生产基地,为我们介绍各种发酵罐的构造、原理和产能。离开百奥泰时,我们“创新力·中国行”项目组的每个人脑中都装满了关于抗体药物的知识,获益匪浅。

当创新成为时代主旋律,不仅是企业,也包括业内的每一个人,都需要在这个日新月异的世界中保持好奇,保持求知。在中国生物医药行业发展的过程中,我们大家都是学生,大家都是起跑者,大家都是创业者,都将共享这一路挑战与荣光。