险企战略转型如何规避风险?普华永道开出三剂药方

随着全球经济增速放缓,中国经济从高速增长阶段向高质量发展阶段转变,保险业在应对日益复杂的风险时面临着前所未有的挑战。

12月3日,普华永道发布《战略转型中的险企如何御风前行》研究报告,针对中国保险行业当前存在的风险管理困惑、痛点及发展方向,重新审视了保险公司风险管理战略,从新定位、新策略和新模式给险企开出三剂药方,为其构建新的风险管理分析框架。

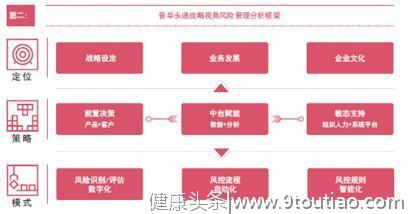

第一,顶层定位从战略设定、业务发展和企业文化三个维度展开;

第二,中间策略层沿着前台产品与客户决策、中台数据与分析的赋能、以及后台敏态的人力资源与系统支持等三个环节进行分析;

第三,模式层面则围绕风险识别与评估数字化、风控流程自动化和风控规则智能化等领域突破。

普华永道中国金融行业管理咨询合伙人周瑾表示:“面对变化的市场环境和新的发展机遇,整个保险业都在摸索新的业务模式,实施新的变革管理,以期实现转型与增长。我们从战略视角重新审视风险管理的现有定位,为险企构建风险管理框架提供新策略和新模式。”

药方一,战略设定、业务发展及企业文化三个视角重新审视风险管理新定位

目前,保险公司风险管理过多停留在合规经营和满足监管底线层面,过分强调技术环节,缺乏战略高度,普华永道分别从战略设定、业务发展及企业文化三个视角重新审视险企风险管理的定位。

风险管理是战略方向保障。战略方向的设定和市场赛道的选择,新产品新模式的开发,新客户或新业务的拓展等,都应基于公司充分的风险识别评估和风险底线的保障。弯道超车固然是把握机会的捷径,但如果忽视风险,失守底线,结果就是车毁人亡。在战略设定方面,风险偏好、资本约束以及压力测试是三项重要的保障手段。

风险管理是业务发展伙伴。新业态下的风险管理不应局限在监管合规“紧箍咒”下“被动防守”的定位,风险管理的作用应该逐步向业务前线倾斜,积极融入业务创新与市场开拓,发挥与业务一同“主动围攻”的职能,与业务发展相辅相成,助力业务价值创造和风控价值实现。风险管理的角色不应是公司发生问题后才出现的消防员,也不应与业务是警察与小偷的对立关系,应在风险文化倡导者基础上,充分发挥业务合作伙伴的作用。

风险文化是市场竞合软实力。风险文化是企业文化的一个有机组成部分,好的风险文化在市场竞争以及合作伙伴选择中起到重要作用,能够给企业带来诸多利益和好处,而风险文化缺失则会导致企业面对风险有心无力或无计可施,纵有“马奇诺”防线,也可能全线溃败。公司风险文化作为市场竞合的软实力,无法或很难被模仿,也能构筑起企业竞争力的护城河。

药方二,风控前置决策、风控中台赋能、敏态组织与平台支持打造风险管理新策略

新策略沿着前台产品与客户决策、中台数据与分析的赋能、后台敏态的人力资源与系统支持三个环节进行。

风控前置决策。保险公司风险管理可以与前端的产品设计及客户选择决策深度绑定,将风控第二道防线前移与前台第一道防线更紧密结合,让风控决策者和指挥官在听得见炮火的地方作业,实现获客、风控一体化的模式,是风险管理策略上的新趋势。在这种策略下,保险公司将风险管理环节嵌入业务前端流程中,基于风险分析来创新产品设计,发现并甄别商业机会,快速做出业务决策。

风控中台赋能。通过内部资源的整合与协同,建立具有强大分析与决策能力的中台,可以快速响应前端业务的需求和反馈关键的决策信息,是当前金融行业突围致胜的重要策略。普华永道认为,金融企业风控中台由四个核心平台组成:数据湖平台、模型实验室、数据管控平台、数据服务和应用。

敏态组织与平台支持。敏态是相对于稳态存在的,传统金融机构都是倾向于稳态模式,但随着市场环境和客户需求的快速变化,金融机构需要更敏捷的做出响应,需要支撑前述两大风险管理策略的敏态组织与平台策略,允许公司内部“敏态+稳态”的双态并存状态,平衡公司的稳定性与创造力,其中,敏态用于探索和创新,有更高的容错度,成熟后可以转化为稳态。

药方三,科技驱动下,数字化、自动化和智能化成风险管理模式突破口

新模式则围绕风险识别与评估数字化、风控流程自动化和风控规则智能化等领域突破。

风险识别和评估数字化。数字化风控已经成为行业共识的趋势,利用大数据分析技术,解决传统风管理管理中的片面性、模糊性、主观性和滞后性等问题,是风险管理突破的重要模式。

风控流程自动化。理顺流程节点,优化流程效率,利用系统替代人工操作环节,使得业务流程及其内嵌的风控规则自动化执行,是提升风控效率和效果的有效手段。风控流程自动化包括的具体模式有:业务流程再造(BPR)、运营集中与共享服务及机器人流程自动化(RPA)。

风控规则智能化。如果说自动化技术替代了人手操作,人工智能(AI)则是试图替代人脑的分析和判断。越来越多的机器学习和神经网络等智能算法被应用于风控领域,可以把风险管理专家的经验提炼成为系统性的规则,并借助持续的数据积累和案例训练,不断提高模型的精准效果。

周瑾表示:“过去,大多数险企围绕偿二代监管合规要求开展风险管理工作,与行业趋势、公司战略与业务发展结合不够,没有充分发挥主动风险管理的价值。我们借助战略视角的风险管理分析框架,希望帮助险企跳出固有思维和路径依赖,从根本上解决风险管理工作的困惑。”