中国孤儿药市场开发与投资机会分析

每年2月的最后一天是国际罕见病日,随着媒体的传播,公众对罕见病的认识也越来越深刻,中国孤儿药市场发展逐渐升温,成为产业界与资本界瞩目的焦点之一。以下,笔者将从市场环境、市场参与主体及市场开发策略三个层面,对中国孤儿药市场进行梳理与分析,抛砖引玉,期待大家更多的讨论。

中国孤儿药市场环境分析

从孤儿药市场政策来看,欧美日已建立较为全面与完善的孤儿药制度,比如政策补贴(税收优惠、研发补贴)、市场保护(市场独占期、专利保护)、加速上市(加速审评、附带条件批准上市)、医保/商保支付等。相较而言,国内目前尚无官方版的罕见病及孤儿药定义,但有零散的孤儿药鼓励政策,主要集中于研发注册层面,如创新36条(国务院《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》)中对于罕见病目录制定、患者管理登记、减免临床、附带条件批准上市等,过去几年也有部分药品以罕见病用药的身份,进入优先审评审批名单,甚至豁免临床,如苹果酸舒尼替尼胶囊。

从支付环节来看,国家在本轮医保目录调整以及药品谈判中,也适当纳入部分孤儿药,如:CKD继发甲亢用药西那卡塞、骨髓异常增生综合征用药地西他滨、特发性肺纤维化用药吡非尼酮、肌萎缩侧索硬化症用药利鲁唑等;通过谈判进入医保目录的孤儿药:利妥昔单抗、来那度胺、阿帕替尼等。此外,各省市也通过地方特药制度、慈善计划等形式,纳入部分孤儿药,减轻罕见病患者的支付压力。因此,虽然国家当前无明确的孤儿药制度,但国家及各省市已经通过各种形式的政策、制度及活动,尽力支持孤儿药的发展。

从孤儿药研发上市来看,截止到2017年10月,欧美日已上市的621个品种中,按通用名/活性成分来看,有45.41%(282个)已在中国上市;有22.71%(141个)在中国处于研发阶段,企业产品布局速度令人欣喜。然而,惋惜的是,欧美日已上市的孤儿药中,有29.79%尚未引入国内。对于很多困于某一产品领域红海争夺的企业而言,这些未引入国内的孤儿药,也许是企业发展的新蓝海。

从孤儿药市场规模来看,由于统计口径难以界定,此处将参考全球情况,从全球孤儿药市场规模来看,孤儿药市场虽然整体份额较小,但未来前景非常可观。2016年,孤儿药的全球销售额为1140亿美元,比2015年增加12.2%。预计到2022年,孤儿药的销售总额将达到2090亿美元,2017-2022年,预计孤儿药市场复合增长率为11.1%,非孤儿药市场复合增长率为5.3%,全球处方药市场(除通用名药)复合增长率为6.4%,孤儿药市场增长远高于非孤儿药市场,到2022年,孤儿药将占全球药物销售额的21.4%,孤儿药的市场表现将优于整个处方药市场。

资料来源:EvaluatePharma

中国孤儿药市场参与主体分析

1.政府机构当前政府承担孤儿药相关政策制定及医保支付的作用,涉及的主要部门包括人社(医保支付)、卫计委(目录制定、患者登记、医疗机构管理)与药监(药品注册审评)。对于政策的分析已在上文论述,在中国的医药市场环境下,政策的行为将决定孤儿药的发展方向,因为政策的内容、方向、力度将指引中国孤儿药的未来前景。

2.NGO与患者管理组织其主要是举办行业相关主题活动,向政府及社会反馈患者医疗需求,促进产业研发;反馈产业发展困境,促进政策改革。同时,也为企业组织招募患者,开展临床试验,促进孤儿药研发。当前影响较大的为中国罕见病发展中心(CORD),此外还有主题性的患者管理组织,这些患者管理组织一般聚焦于某一特定疾病领域,如:中国血友病、中国庞贝病友会、特纳之家等。NGO与患者管理组织更多地是政府、企业、医生与患者之间的桥梁,通过上传下达的作用,更好地服务与促进孤儿药的发展。

3.医疗机构与医生由于罕见病发病率低、诊疗难度高,只有部分三级医院才有能力提供相应的诊疗服务,以至于一些罕见病,全国有能力进行诊治的医生不过数十人。不过,随着国家对罕见病的重视程度提高,各地也相应成立专门的罕见病筛查中心,以免贻误病情诊疗。如,复旦大学附属儿科医院继建立国内首个儿科“诊断不明疾病中心”之后,再成立国内首个儿童“疑难罕见病诊治中心”、首个“疑难罕见病门诊”,以系统评估罕见病患儿病情,帮助患者得到全流程的一体化医疗管理。对于罕见病而言,即使是发病率较高的领域,其相关专家也不过千人,同时,大部分罕见病为终身性疾病,因此,做好相关领域的专家管理与培训,向其传达该疾病领域的最新研究进展,通过医生更好地教育患者、管理患者、集聚患者,是孤儿药发展的核心。

4.资本机构药品研发是耗时耗力的一项行为,这个过程中,持续的资金投入至关重要。然而,由于中国孤儿药仍处于概念阶段,投资风险较大、投资逻辑不清,所以,即使资本市场对孤儿药蠢蠢欲动,但尚未出现专门针对孤儿药的投资,孤儿药亟待资本市场的助力。

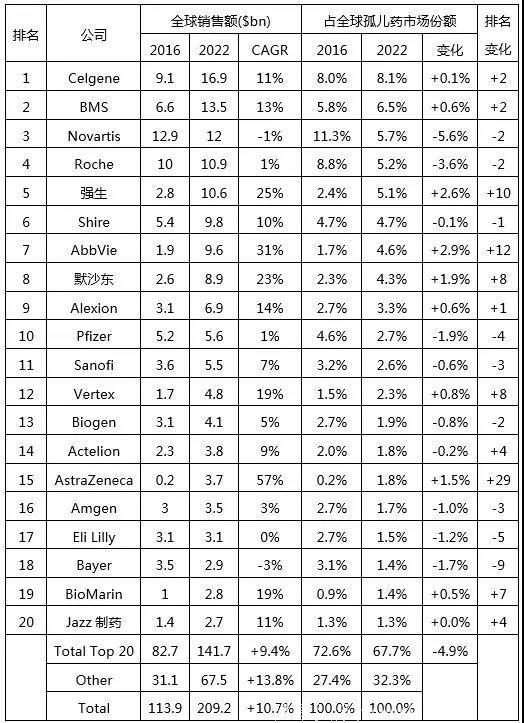

5.医药企业为对孤儿药研发企业有更好地分析,对全球TOP孤儿药研发企业进行梳理参考,根据EvaluatePharma2017年发布的孤儿药市场报告,2022年孤儿药的TOP20企业为下表多是,从表中可以看出,未来孤儿药市场企业集中度较高,TOP20企业市场份额将占到72.6%。

资料来源:EvaluatePharma

进一步对TOP20企业分析,可以看出,孤儿药龙头将集中在两类企业:

其一,专注型企业,如Celgene、Shire、Alexion、Vertex、Actelion、BioMarin、Jazz,其产品以孤儿药(重症疾病用药)为主,孤儿药为战略方向及业务核心。这类企业实力规模中等、细分领域研发实力强,产品管线不多,但大多有成为重磅产品的潜力。以Alexion为例,旗下10个产品均为罕见病用药,包括:溶酶体酸性脂肪酶缺陷、低碱性磷酸酯酶症等。

其二,综合型企业,如:BMS、诺华、强生、罗氏、艾伯维等,其产品管线丰富、规模大,资金、研发实力强,孤儿药为重点业务布局/产品领域。以艾伯维为例,旗下孤儿药产品包括:依鲁替尼(套细胞淋巴瘤)、达利珠单抗(器官移植排斥/多发性硬化)、阿达木单抗(幼年特发性关节炎/克罗恩病/非感染性葡萄膜炎)等。

从国内发展来看,由于国内罕见病政策体系尚不健全,部分企业可能会有孤儿药产品,但孤儿药非布局重点,更多是利用孤儿药产品的政策身份,获取市场竞争优势的策略型企业,如:恒瑞、石药、东阳光药等,其均有产品被FDA授予孤儿药资格认定,但孤儿药并非企业战略方向,而是其快速进入美国市场的策略。

另外,国内还有以提供孤儿药开发技术服务为主的平台型企业,如:北京五加和分子医学研究所有限公司、北海康成医药科技有限公司等,其中,北海康成的罕见病药物开发的平台,重点引入一系列国外已上市或处于后期临床阶段的罕见病药物,形成产品线集合,以对国内罕见病市场产生促进与推动作用。同时,以开展孤儿药某领域产品代理为主的销售型企业,如:聚焦于肿瘤产品领域的思派(北京)网络科技有限公司,聚焦于肺动脉高压产品领域的北京罕友科技有限公司,其中,北京罕友科技有限公司采用轻资产的研发模式,已逐步介入上游的研发阶段,通过VIC+CSO的方式,最大限度的减少重资产积压,节省开支,取得显著发展成效。

通过对市场环境及市场参与者的梳理,笔者认为孤儿药的市场主要存在如下特点:

患者少,招募不到足够的患者,临床试验可能较难以开展,产品的回报不足弥补研发、市场推广费用支出,短期市场规模相对较小,但由于罕见病多为终身性疾病,患者需终身用药,技术开发难度更大,壁垒高,因此竞争者少,药品的替代性低,孤儿药市场是一个累积性市场。

患者依从性较差,由于疾病需要长期服药,因此需要进行持久的患者管理,医生的教育与维护更加重要。

政策导向影响更大,纳入国家罕见病目录及获得国家孤儿药资格认定的产品,能更快获得上市、研发成本更低、医保支付更充足,所能享受到的政策优待将更多,可以弥补企业研发与推广成本。

中国孤儿药市场开发策略及投资机会

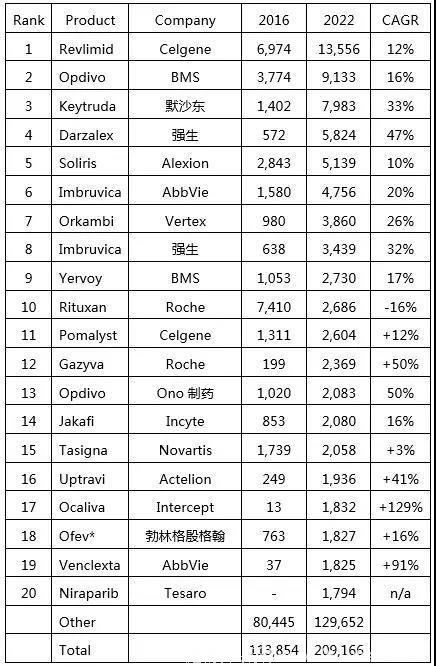

分析企业发展的根本还是产品,为此,笔者对2022年孤儿药领域TOP20的药品进行分析,如下表所示:TOP20孤儿药产品及市场规模

资料来源:EvaluatePharma

参考该表中药品的特点,笔者认为,一般孤儿药在产品开发时,主要考虑的因素可归纳为以下三点:表:孤儿药开发主要参考因素

首先,流行病学。尽量选择患病人群相对较多的病种,表中所列药品,基本都是集中于肿瘤、丙肝等大病种领域。对于国内企业,最好开发那些国内用药人群较多,而国外属于罕见病的产品,以享受国外相应的优先审评、研发激励、市场独占等行政优待与行政保护。例如:恒瑞医药的阿帕替尼获得欧盟胃癌适应症的孤儿药资格认定,可享受相应的政策保护;而胃癌在国内患病人群较多,又要广阔的市场空间。此外,尽量开发可以拓展多适应症的药品,毕竟孤儿药用药人群少,给企业带来极大的开发风险,而多适应症的话,可以间接扩大用药人群与市场空间。例如中国最新批准上市的纳武单抗(Opdivo/Nivolumab),其获得FDA批准的霍奇金淋巴瘤、肝细胞癌、黑色素瘤等孤儿药适应症资格,同时,其还有非小细胞肺癌、肾细胞癌、头颈部鳞癌、膀胱癌等适应症,以及尚在临床研究的胃癌/胃食管、卵巢癌、胰腺癌等,纳武单抗通过孤儿药适应症赢得快速上市机会,同时通过多适应症扩大用药人群范围。

其次,市场情况。主要是考虑该孤儿药对应疾病,其市场规模及市场增长率如何,是否已有治疗药品上市,竞争对手实力如何。相对而言,罕见病开发厂家较少,但是对于一些患病人群相对较多的疾病领域,仍有较多厂家在开发药品,比如:血友病领域、多发性骨髓瘤领域等,已有较多产品上市,新进入者需要考虑当前的市场格局与竞争对手实力。其次,还需要考虑该品种在国内外上市的情况,已经在欧美日成熟国家批准上市的药品,在国内申请仿制上市的风险较小、成功几率较大。

第三,药学属性。首先,从作用机制、靶点方面来看,孤儿药由于开发产品较少,一般是以创新药开发为主,表中所列药品,基本都是当前较新的药物靶点,且均为创新药品种。其次,从用药人群和剂型来看,满足儿童用药人群需求的产品将更容易获得政策优待,同时,剂型也应是企业在其中衡量的一个因素,一些改良型孤儿药产品对企业而言,可能也是开发的一个方向。再次,从用药人群差异性来看,尽量选择国内外无人种差异的产品进行开发,以减少国内外开展重复试验。最后,从安全性和有效性来看,很多孤儿药由于患者较少,或者是市场急需,可能会以conditionalapproval的方式上市。国内企业要开发相应产品时,需要对安全性和有效性进行考察,尽量选择已有相关安全性和有效性数据的产品。

综合以上分析,笔者认为,国内企业可以考虑引入的产品主要包括四类:

仿制孤儿药:主要是专利即将到期的创新药产品,或者可以实现专利强制许可的产品。

儿童孤儿药:争取政府对儿童药和孤儿药的双重政策支持,申请涵盖儿童范围的孤儿药产品。

欧美日罕见病、国内患病人数较多:利用国外较为成熟的孤儿药政策体系,加快产品在国外的上市。

有多个适应症:不仅可以考虑从孤儿药适应症向非孤儿药适应方向开发,已上市的非孤儿药产品,也可以开发孤儿药适应症。Sildenafil(西地那非)最开始作为治疗心血管疾病药物研发。研发过程中发现ED适应症,开发成抗ED药物(Viagra),专利到期前,重定位为治疗罕见肺动脉高压药物(Revatio)。

进一步地,对于仿制孤儿药与创新孤儿药的开发上,仍有一些需要注意的问题:对于国外已上市的仿制品种:如果国内外人群无差异,且具有完整的有效性和安全性数据,可考虑在国内豁免临床申请上市。如果国内外人群有差异,可通过减少临床案例数,申请上市。

对于国外未上市的创新品种:企业应及早开展药物全球多中心临床试验,在早期就将中国市场纳入,中美双报是必要策略,通过孤儿药资格获取在美国市场的优势竞争地位,最大化地赢得产品投资回报。

另外,对于非研发型的CSO企业,可能更多是寻找大型药企非核心业务部门的孤儿药产品,或者是没有渠道销售能力的中小企业的产品,以快速获得产品资源。

综合来看,在国家医药卫生政策体系改革的推动下,虽尚无完善的孤儿药政策出台,但注册研发及医保支付等方面,已有部分先行先试的制度支持,且企业在孤儿药领域也已有较多产品布局。虽然孤儿药受众小,开发风险大,但参考全球孤儿药市场预测,未来中国孤儿药市场依然可期。