Rock Health医疗投融报告:37家公司被收购,总额达16.2亿美元, 2018Q1成最大季度

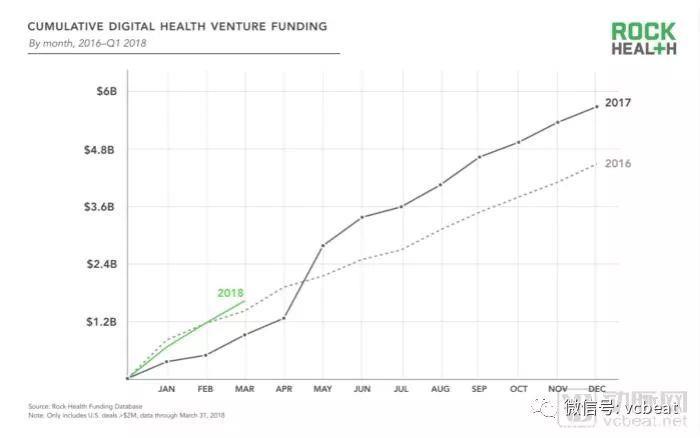

Rock Health最近发布的2018年第一季度数字医疗行业融资报告显示,今年数字医疗领域的资本热度依旧不减。

第一季度总融资金额达16.2亿美元,共3笔过亿美元大型交易,以及一起大规模退出案例。与去年相比,医疗政策上的争议已经渐渐平息,监管制度开始渐渐清晰起来。

2017年是数字医疗融资市场的最大年份,而2018年投资者的胃口似乎没有丝毫减少。

2018年第一季度,77笔数字医疗交易总融资16.2亿美元,超过了2016年第一季度风险融资总额(14.4亿美元),成为迄今为止的最大季度。动脉网为您编译了该报告的主题内容。

六大吸金领域,数字化疾病诊断最受欢迎

随着数字医疗行业逐渐成熟,投资者对大型、处于后期阶段的投资变得更有信心。

去年总共有8项创纪录的过亿美元大型交易,紧随随后,2018年至今便已经完成了3笔大型交易:

- 帮助供应商无创检测冠状动脉疾病而创建冠状动脉三维模型的HeartFlow在其E轮融资中募集到了2.4亿美元;

- 来自Illumina的消费者基因企业Helix募集了2亿美元;

- Rock Health投资组合公司Collective Health则为其为雇主开发的医疗福利解决方案募集到了1.1亿美元。

2018年第一季度最大的10笔交易占本季度总融资金额的55%以上,但数量仅占13%。多年来,每年的平均交易规模都有所增加,本季度也不例外:平均交易规模高达2100万美元,去年为1640美元。

在HeartFlow大型交易的支持下,数字化疾病诊断首次成为融资金额最大的领域。

疾病监测是融资金额第二大的领域,也是交易数量最多的(共13笔)。糖尿病监测领域则出现了明显的扎堆现象,Bigfoot Biomedical、Sano、Intuity Medical、Siren和Common Sensing在上个季度都进行了融资。

消费者健康信息技术用于帮助患者管理医疗系统和他们自己的健康,在Helix交易的加持下,该领域趋热。

由于我们尚且处在2018年的早期阶段,少数的大型交易会对融资细分领域的排序与类别产生巨大影响。

即便如此,我们仍然看到数字医疗初创公司不仅在解决临床护理(疾病诊断、疾病监测)问题,同时也在致力于减少患者与医疗护理系统(医疗福利管理、按需医疗护理服务)之间的摩擦。

- 融资金额排名靠前的六大领域

1、疾病诊断

内容:具体临床症状的诊断,如糖尿病等

交易成绩:共5笔交易,共2.79亿美元

最大交易:HeartFlow,2.4亿美元

2、疾病监测

内容:具体临床症状的监测,如糖尿病等

交易成绩:共13笔交易,共2.7亿美元

最大交易:bigfoot,0.55亿美元

3、消费者健康信息

内容:帮助消费者更好地理解自己的健康、一般医疗护理概念及医疗护理系统

交易成绩:共13笔,共2.67亿美元

最大交易:Helix,2亿美元

4、优化研发过程

内容:从行政与执行方面优化药物发现与临床试验管理的研发过程

交易成绩:共12笔,共2.16亿美元

最大交易:DNAnexus,0.58亿美元

5、按需医疗护理服务

内容:提供即时或近乎实时的医疗护理服务

交易成绩:共11笔,1.69亿美元

最大交易:American Well,0.59亿美元

6、医疗福利管理

内容:优化雇主对员工医疗福利项目的选择与提供

交易成绩:共6笔,共1.66亿美元

最大交易:Collective Health,1.1亿美元

简化数字医疗技术评价程序

Helix价值2亿美元的大型交易以及2017年第三季度23andMe的2.5亿美元交易,显示出人们对基因组领域的兴趣越来越大。

事实上,致力于基因组学和序列分析的数字医疗公司占本季度融资金额的17%。去年,基因组公司占数字医疗总融资金额的11%。

随着新医疗保险和医疗补助服务中心 (CMS)报销范围的扩大,消费者所组成测试数据越来越庞大,精准医疗计划也迎来了更好技术基础设施,基因组学领域似乎正面临一个转折点。

与去年不稳定的政策变动相比,投资者和企业家可能因今年在监管方面取得的进展而感到鼓舞。

作为FDA4亿美元预算的一部分, Scott Gottlieb理事制定了全新的数字医疗卓越中心(Center of Excellence on Digital Health)计划,该计划旨在建立一个新的监管模式。

该监管模式将现有预认证试点拓展为一个简化数字医疗技术评价程序的项目,那些已经证明自己对软件质量和可靠性的管理能力,且已经获得预认证的公司将受惠于此。

我们注意到参加预认证计划的9家公司的活动有所增加。Pear Therapeutics最近正与Novartis合作开发用于治疗精神分裂症和多发性硬化症的数字处方药,期望获得FDA认证。

这一合作代表了医药公司越来越认识到数字疗法是一种可行的治疗方式和有价值的商业投资。

此外,Fitbit计划向FDA寻求睡眠呼吸暂停和心房颤动检测工具的认证,这是该公司更严肃地投入慢性病使用案例的标志。

苹果健康记录(Apple Health Records )发布了测试版,该版本允许使用某些提供商(如Johns Hopkins和Cedars-Sinai)的患者在iPhone上存储和共享病历。

作为加州大学旧金山分校(UCSF)健康研究的一部分,三星新推出的智能手机将内置光学传感器来测量血压和压力水平。

由于支付方、供应商、创新采购方和投资者在使用和报销之前需要事实证据,我们可以预期更多的公司,会通过控制研究来证明数字干预的有效性。企业还可能会寻求FDA的批准,从而证明自家的数字产品能够作为严肃的临床工具。

总计77笔交易,传统风险投资最感兴趣

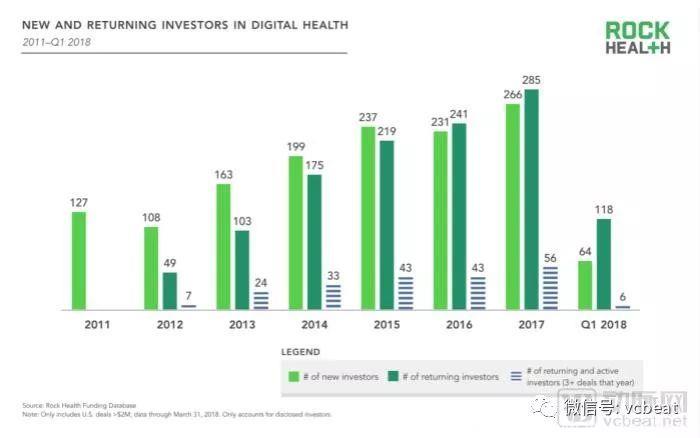

2018年截至到目前,已有182家(公开)投资方参与了77笔交易。在2016年,一半以上的数字医疗投资者是自2011年以来参与过至少两笔数字医疗交易的重复投资者。

这种趋势2017年还在继续,重复投资者与新投资者之间的差距继续增加,这表明投资者回归这个领域后进行后续投资的比例增大。

在所有数字医疗投资者中,803家(58%)可以被视为尝试者,他们只进行过一笔交易。另一方面,145家(10%)进行了6次或更多的交易。

除了跟踪每笔交易的投资者外,我们还在数字医疗融资数据库中跟踪投资者类型。我们将投资者归类为传统风险投资、企业投资者、PE 、加速器/孵化器以及其他(家族基金、对冲基金等)投资者。

不出所料,传统风险投资者是数字医疗领域最突出的投资者,在公开投资交易中占64%。企业是第二活跃的投资者类型,占投资者交易的17%。私募股权公司占投资者交易的5%。

供应商(医院、医疗系统和诊所)是企业投资者中产量最高的类型,占所有公开企业投资交易的24%。生物制药公司占企业投资者交易的13%,其次是支付方,占12%。

许多企业投资者被归类为“其他”,因为他们不属于传统的医疗护理公司类别。这些公司包括通用电气、亚马逊、百思买、苹果、百度等非传统企业,他们对数字医疗康初创企业表现出持续的兴趣,但通常是为了推进自己的医疗战略。

作为战略投资者,企业投资者的行为与人们预期的一样。

在2011年至2017年之间,供应商最有可能投资于数字医疗公司,其关注领域为非临床工作流程和临床工作流程,支付方最有可能投资于人口健康管理初创公司与生物制药的研发优化公司,例如聚焦于药物发现与临床试验管理的企业。

供应商的多产投资也可能是由于数字化本身带来的效应。

初创企业的客户大部分都是供应商:60%的数字医疗创业公司在向供应商出售产品,而20%出售给支付方,15%出售给生物制药公司。换句话说,创业公司提供的商业价值与医院和医疗系统最为一致,因此最可能吸引投资者的兴趣。

37家数字医疗公司被收购

既有高峰,也有低谷,2018年第一季度的数字医疗并购数据曲线仿佛像是在坐过山车。本季度总共有37家数字医疗公司被收购,今年的收购活动有望超过去年的119笔以及2016年的146笔记录。

2018年的第一笔收购交易是Alls以1亿美元收购Practice Fusion,这只是该公司估值15亿美元独角兽的一小部分。

Alls此前提出为这家免费的云端电子健康病历公司投资2.5亿美元,但在美国司法部对电子健康病历领域的另一家公司进行调查并罚款1.55亿美元后撤回了该报价。

随后,美国司法部对Practice Fusion自己的电子健康病历合规性进行调查,但Alls提出对调查结果承担全部责任,于是Practice Fusion接受了较低的要约收购。

值得注意的是,几周后,Roche以19亿美元收购Flatiron Health,这个价格几乎是该公司上次估值(12亿美元)的1.6倍。

Flatiron成立于2012年,五年半的时间便被收购。该公司从265个使用其电子健康病历平台的社区肿瘤诊所以及六个主要学术医疗中心,汇集了美国最大的实际肿瘤学数据集。

该公司直接从电子健康病历生成高质量数据,将临床肿瘤专家的专业知识与机器学习和自然语言处理有针对性相结合,从而提高数据抽象效率。

此外,利用人工智能与机器语言算法的公司募集了3.393亿美元,占2018年第一季度总融资金额的近20%。

Flatiron的肿瘤数据集是此次收购的关键推动因素。这样一来,Roche便能够利用药物功效的具体情况,加速临床试验和市场推广,并降低整体研发成本。

此外,Ability Network是一家以软件即服务为基础的公司,它简化了医疗行业的管理任务,该公司被健康护理数据分析公司Inovalon以现金和股票以12亿美元的价格收购。

Fitbit收购了Twine Health(金额未公开),该公司的慢性病管理平台在糖尿病和高血压方面在临床上取得了显著改善。

技术支撑,数字医疗对现实世界的影响

当然,在数字医疗领域获得资本青睐,并是这一行业的最终目的,数字医疗的初衷是将医疗系统和患者的生活变得更好。以下是数字医疗公司在争取技术认证的道路上所获得的最新进展:

1、Virta

Virta在2017年3月募集了3700万美元,该公司正在进行一项临床试验,准备评估接受Virta治疗(262位患者)的2型糖尿病患者与接受医师常规治疗的患者(87位患者)的医疗结果。

Virta第一年的试验结果最近发表在同行评议的医疗护理杂志《糖尿病治疗(Diabetes Therapy)》中,其中包括Virta干预组患者的以下医疗效果:

- 60%患者的2型糖尿病得到逆转;

- 94%患者的胰岛素得到减少或消除;

- 1.3%的患者一年内平均HBA1c降低了;

- 一年内平均体重减轻30磅。

2、Ambient Clinical Analytics

Ambient Clinical Analytics and Response Evaluation(AWARE)——Ambient的临床决策支持工具,有助于改善患者医疗结果和减少重症监护室和住院时长。

在Mayo Clinic的四个重症监护室中,采用AWARE干预的总体院内和重症监护室死亡率下降7%。AWARE也使重症监护室住院时间缩短50%,住院总住院费用减少30%。

去年,Ambient获得了由Waterline Ventures和Bluestem Capital领投的540万美元A轮资金。

3、Evidation Health

Evidation与Stanford Medicine的一位研究人员为广泛性焦虑症(GAD)患者合作开发了一个分析框架,用于对移动认知行为疗法(CBT)的成本效益进行量化。

在使用这个框架后,他们发现移动CBT与传统的CBT以及不采用CBT相比,可能分别导致成本降低23.3亿美元和45.4亿美元。

在分析中,移动CBT相对于传统或无CBT更能够改善医疗结果。Evilation去年春季从Sanofi-Genzyme BioVentures募集了1000万美元,以帮助其合作伙伴最大限度地发挥其产品的影响力。

4、AliveCor

AliveCor经FDA批准的心电图(EKG)技术已在两项独立研究中得到验证:

(1)在《美国心脏病学会期刊(Journal of the American College of Cardiology)》上发表的一项研究发现,可穿戴个人心电图KardiaBand与Apple Watch一起使用时,可以准确区分心房颤动和窦性心律,该项结构受到医师的审查与支持。

(2)与Mayo Clinic合作进行的第二项研究发现,KardiaBand与深度学习技术配合使用时,可以检测到高钾血症。

5、IBM Watson

在Mayo Clinic 进行的一项研究发现,IBM的Watson for Clinical Trial Matching系统使Mayo的乳腺癌临床试验报名人数增加了80%。此外,与标准方法相比,临床试验合格筛选所需的时间也减少了。

即将开始的研究:

1、Omada Health宣布与内布拉斯加大学医学中心和维克森林大学合作,发起数字糖尿病预防工具的最大临床试验;

2、Evidation Health最近推出了DiSCover项目,该项研究旨在开发更好的数字生物标志物,帮助衡量慢性疼痛的严重程度,突发病症和生活质量。他们计划在这个完全虚拟的研究中招募10000名参与者;

3、印第安纳大学Regenstrief研究所的研究人员与Merck和国家睡眠基金会合作发起了一项新研究,以调查Fitbit可穿戴设备的睡眠数据是否应该成为初级护理环境中考虑的重要标志。

参考资料:

https://rockhealth.com/reports/q1-2018-funding-keeps-climbing-as-digital-health-startups-double-down-on-validation/

编辑|高道龙

微信|lylonexiaohuhu

网站、公众号等转载请联系授权

声明:动脉网所刊载内容之知识产权为动脉网及相关权利人专属所有或持有。文中出现的采访数据均由受访者提供并确认。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。