济川、康恩贝、奇正……独家中成药大卖,“神药”跌跌不休!北上广霸主曝光

上周,米内网独家发布了北上广实体药店终端化学药(含生物药)2021年的市场预测后,本周我们一起来看看三城市实体药店中成药的具体情况。与化药市场不同,中成药市场主要是国内药企之间的竞争,老字号、大企业因为有丰富的产品线,加上经过多年的品牌积累与顾客维护,受到的冲击相对可控。经过去年疫情的洗礼,消费者的生活习惯发生了变化,从而影响了消费习惯,三大城市的大类变化各异,TOP20产品也遭遇了大洗牌,但儿科中成药却在三城市一路高歌,潜力可期。

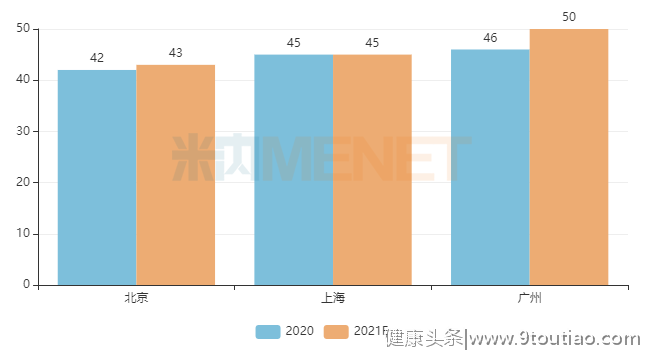

图1:北上广三城市实体药店终端中成药销售规模(单位:亿元)

米内网数据库,在重点城市实体药店终端,北京和上海的化学药(含生物药)市场规模均超过50亿元,而广州仅在40亿元水平,但在中成药市场却是广州较为突出,并且增速也是三城市最高的,超过9%。

心脑血管用药抢占榜首,同仁堂称霸北京

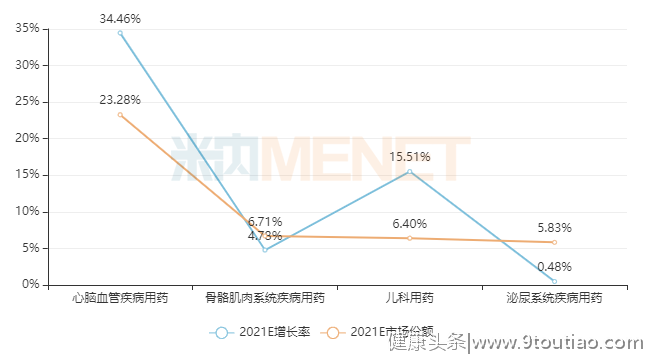

图2:北京实体药店中成药市场2021E正增长的大类情况

2021年北京实体药店终端中成药市场规模预计达43亿元,同比增长2.73%。从大类情况来看,前几年一直遥遥领先的呼吸系统疾病用药首次跌至TOP2,被心脑血管疾病用药后来居上,2019-2020年增速均超过20%,2021年预计增速高达34.46%,销售额接近10亿元。此外,儿科用药的销售规模在前两年暴跌,2021年预计反弹超过10%,市场份额重回2018年的水平。除了呼吸系统疾病用药下滑11.98%,肿瘤疾病用药的增速也下滑了13.25%。

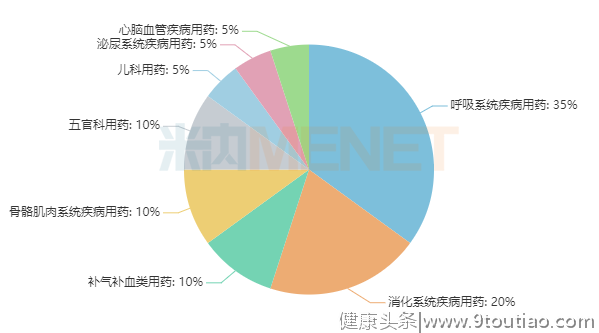

图3:2021E北京实体药店中成药产品TOP20大类分布情况

TOP20产品分布在8个大类,其中呼吸系统疾病用药占比最大,7个上榜产品仅2个有正增长,且涨幅不超过10%;消化系统疾病用药占20%,4个上榜产品3个有正增长,分布在健胃消食类、肝病用药、肠道用药3个亚类;骨骼肌肉系统疾病用药2个产品均正增长,涉及跌打损伤用药及骨科止痛用药;心脑血管疾病用药及儿科用药均有1个产品上榜,且呈现爆发式增长,分别达到49.97%、30.98%。

表1:2021E北京实体药店中成药TOP20产品中独家的情况(单位:亿元)

北京2021E中成药TOP20产品合计市场份额上涨至42.69%,安宫牛黄丸预计上涨至8亿元,而阿胶维持在1亿元水平,TOP1、TOP2两个过亿产品均为非独家。

其余18个产品中有13个为独家,济川药业集团占了两个席位,小儿豉翘清热颗粒大涨超过30%,蒲地蓝消炎口服液涨幅超过2%。此外,康恩贝的肠炎宁片上涨30.22%,位次上升了9位,成功挤进TOP10;云南白药集团的云南白药气雾剂涨幅在27%,为今年新上榜产品。

石家庄以岭药业的连花清瘟胶囊降幅超过40%,位次下降3位,扬子江药业集团的蓝芩口服液降幅在13%,位次下滑2位,天士力医药集团的穿心莲内酯滴丸降幅在10%,位次下滑7位。3个降幅较大的独家产品分布在感冒用药、咽喉用药以及清热解毒用药3个亚类,与今年疫情降温关系较大。

表2:2021E北京实体药店中成药TOP5厂家的情况

2021年北京实体药店终端中成药厂家TOP1、TOP2被北京同仁堂包揽,两家子公司均在高速增长,合计销售额突破10亿元,合计市场份额也上涨至25%,两家公司的前五品种除了安宫牛黄其余的重合度不算太高,但不得不提的是安宫牛黄在两家公司的占比分别高达80%、57%。

TOP4-5的位次争夺异常激烈,去年TOP4的石家庄以岭药业因连花清瘟暴跌四成后下滑到第八位;去年TOP5山西广誉远国药抵挡不住济川药业集团与云南白药集团的高速增长,跌至第六位;云南白药集团除了云南白药系列产品暴涨外,藿香正气系列也涨了35.09%。

总体来看,2021年预计北京实体药店终端中成药市场轻微上涨至43亿元,但仍未恢复到2019年疫情前的水平。心脑血管疾病用药首次击败呼吸系统疾病用药,登上大类榜首,儿科用药经历前两年低迷后快速反弹。TOP20产品13个为独家,其中小儿豉翘清热颗粒、肠炎宁片大涨30%以上;TOP5企业前三位屹立不动,四五位之争较为激烈,济川药业集团、云南白药集团火速抢位。

TOP20产品竞争异常激烈,扬子江坚守上海市场

图4:上海实体药店中成药市场2021E增长率超过1%的大类情况

2021年上海实体药店终端中成药市场规模预计达45亿元,同比下滑0.68%。从大类情况来看,呼吸系统疾病用药继续以超10亿规模稳守TOP1,但增速继续下滑。儿科用药与北京的情况一致,在经历去年暴跌后,2021年预计反弹超过10%,市场份额重回2019年的水平。除了呼吸系统疾病用药外,消化系统疾病用药、五官科用药、补气补血类用药、泌尿系统疾病用药、妇科用药、肿瘤疾病用药均有下滑态势,但降幅不是特别明显。

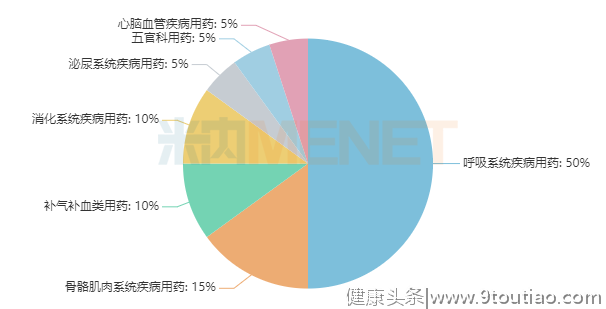

图5:2021E上海实体药店中成药产品TOP20大类分布情况

TOP20产品分布在7个大类,呼吸系统疾病用药占半壁江山,10个上榜产品7个有正增长,其中3个清热解毒用药全线上涨,3个止咳祛痰平喘用药涨幅超过10%;骨骼肌肉系统疾病用药占3个,鸿茅药酒继续“跌跌不休”,同属风湿性疾病用药的舒筋健腰丸则增长超过27%。

表3:2021E上海实体药店中成药TOP20产品中独家的情况

上海实体药店中成药2021年预计TOP20产品合计市场份额跌至25.35%,市场集中度不高,过亿产品仅有2个,阿胶继续霸占榜首,但近三年的销售额持续大幅度下滑,扬子江药业集团的独家产品蓝芩口服液排在TOP2,在前几年飞速暴涨的态势下,今年增速放缓,但仍保持在1亿元以上。

其余18个产品中有12个为独家,涉及12家生产企业,可见上海实体药店市场的竞争态势异常激烈。4个独家产品增速超过20%,排名上升也非常明显,其中2个止咳祛痰平喘用药呈现出较好的爆发力,浙江天皇药业的铁皮枫斗颗粒最近三年的增速分别为526.79%、17.92%、24.43%,扬子江药业集团北京海燕药业的苏黄止咳胶囊2017-2019年的增速高达71.53%、95.82%、66.84%,2020年短暂下滑后,2021年预计反弹24.38%,康恩贝的肠炎宁片在北京的增速超过30%,在上海也有27%。

此外,3个非独家产品新上榜也非常值得关注,归脾片主要竞争企业有两家,太极集团重庆桐君阁药厂2021年预计增长41.04%;蒲地蓝消炎片生产企业众多,目前在上海实体药店领军的是云南白药集团,2021年预计增长21.06%;猴耳环消炎颗粒主要竞争企业有两家,江西杏林白马药业大涨50.92%。

表4:2021E上海实体药店中成药TOP5厂家的情况

2021年上海实体药店终端中成药厂家之间的竞争也十分激烈,前五厂家没有绝对龙头。扬子江药业集团在2020年登顶后,艰难地守护着自己的领军优势,同时得益于东阿阿胶也在下滑,两家企业之间的差距依然保持在0.5%左右的水平。

然而,云南白药集团攻势明显加快,与东阿阿胶的差距缩短至0.2%左右。公司销售前五的品种全线上涨,其中蒲地蓝消炎、妇炎康的增速为两位数。

总体来看,2021年预计上海实体药店终端中成药市场保持在45亿元水平,呼吸系统疾病用药轻微下滑,但仍占据大类榜首,儿科用药与北京情况一致,均经历低迷后快速反弹。TOP20产品竞争异常激烈,12个独家产品中4个增幅高于20%;TOP5企业没有绝对龙头,扬子江艰难守护冠军宝座,云南白药集团在北京和上海的上升势头不容小觑。

12个大类全线高涨,白云山独家产品挤进TOP3

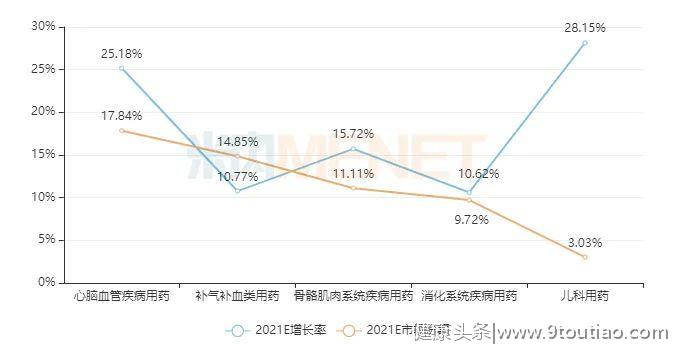

图6:广州实体药店中成药市场2021E增长率超过10%的大类情况

2021年广州实体药店终端中成药市场规模上涨至50亿元,同比增长9.47%,是三城市中恢复得最好的城市。从大类情况来看,除了肿瘤疾病用药下滑,其余12个大类均为正增长,呼吸系统疾病用药继续以超10亿规模稳守TOP1,5个大类增速更是高达10%以上,整体情况比北京和上海都要好。儿科用药与北京和上海的情况一致,在经历去年暴跌后,2021年预计反弹超过28%,市场份额重回2019年的水平。心脑血管疾病用药增长率也超过25%,近几年该大类在广州呈现爆发式态势,市场份额从2017年的9.92%上涨至2021年预计达17.84%。

图7:2021E广州实体药店中成药产品TOP20大类分布情况

TOP20产品分布在7个大类,呼吸系统疾病用药占40%,8个上榜产品一半增长一半下滑;补气补血类用药、骨骼肌肉系统疾病用药和心脑血管疾病用药各占3个,全线正增长;五官科用药和泌尿系统疾病用药各占1个,增速均下滑超过10%。

表5:2021E广州实体药店中成药TOP20产品中独家的情况

广州实体药店中成药TOP20产品预计合计市场份额升至42.34%,市场集中度比上海高,与北京较为接近。过亿产品有3个,安宫牛黄丸首次击败阿胶登顶,广州是白云山陈李济药厂的“根据地”,独家产品舒筋健腰丸以1.22亿元排在TOP3,最近两年的增速高达38.56%、22.04%。

TOP20中一半为独家产品,涉及10家药企,独家品牌之间的竞争也是异常激烈。5个独家产品增速超过20%,补血用药东阿阿胶的复方阿胶浆经历了前三年暴跌后,2021预计迅速反弹,同时排名上升了4个位次,脑血管疾病用药北京同仁堂的同仁牛黄清心丸最近三年高速增长,2021年预计排名上升6个位次。

非独家产品也有几个值得关注,祛暑剂藿香正气口服液去年暴跌17.12%,今年预计增长超过五成;消炎镇痛膏是首次进入TOP20的产品,领军企业白云山何济公制药市场份额超过三成。

销售下滑的产品中,4个为呼吸系统疾病用药,主要是因为疫情防控常态化下,市民对于自身保护进一步加强,感冒咳嗽等疾病发病率少了。

表6:2021E广州实体药店中成药TOP5厂家的情况

2021年广州实体药店终端中成药龙头企业之争主要集中在东阿阿胶和北京同仁堂之间,北京同仁堂股份同仁堂制药、北京同仁堂科技制药两家在2021年的合计市场份额大约在11%左右,与东阿阿胶的差距在1%左右。

广东人善于进补,阿胶在广州实体药店终端的销售额一直远高于其他城市,东阿阿胶作为老字号,其品牌维护一直做得相当不错,顺势带动了旗下其他产品的销量提升,2021年该公司除了阿胶有正增长外,复方阿胶和阿胶补血增速也超过10%。

北京同仁堂股份同仁堂制药的同仁牛黄清心、同仁乌鸡白凤增速超过20%,北京同仁堂科技制药的永盛合阿胶也是非常有潜力的产品。

广州本土药企白云山陈李济药厂坚守TOP4,公司的风湿性疾病用药昆仙经历前三年下滑后,2021年预计暴涨330%;山西广誉远国药上升一个位次,主要是安宫牛黄的涨幅较大。

总体来看,2021年预计广州实体药店终端中成药市场涨至50亿元水平,12个大类均有正增长,整体情况比北京和上海要好,其中心脑血管疾病用药与儿科用药增速惊人。TOP20产品一半为独家,数量上比北京和上海要少,且位次不算太高,显示出独家产品在广州依然需要通过促销及品牌维护等方式加大客户粘性。龙头企业之争在东阿阿胶和北京同仁堂之间展开,但本土企业有着属地优势,厚积薄发也是不容小觑。

结语

北京同仁堂、东阿阿胶两家老字号在北京和广州有着较高的知名度与广泛的客户群体,龙头优势较为明显。而上海的竞争态势更为激烈,不但TOP20产品的市场集中度不高,而且未出现绝对龙头的情况,预计未来市场洗牌会更加严峻。

注:米内网重点城市实体药店终端竞争格局是以北京、上海、广州、深圳等22个重点城市所有实体药店的销售数据为基础,对全品类进行连续监测的样本城市用药数据库。上述销售额以产品在终端的平均零售价计算。

本文转载自其他网站,不代表健康界观点和立场。如有内容和图片的著作权异议,请及时联系我们(邮箱:[email protected])