低杠杆的互联网小贷牌照 为什么依然被热捧?

摘要: 小贷杠杆倍数仅仅1-3倍,也就意味着两亿注册资本最多只能放贷六亿元。这么低的杠杆,申请小贷牌照的意义在哪里呢?麻袋理财研究院就此给大家深度解析。

各路资本对于互联网小贷牌照的热情不减。据同牛科技观察哨不完全统计,截至2017年5月26日,有129家互联网小贷公司成立,包括阿里巴巴、宜信、趣分期、积木盒子、买单侠、分期乐、现金巴士、盈盈理财、开鑫金服等互联网金融公司均已入局。

值得注意的是,小贷公司的杠杆倍数非常低,著名经济学家许小年甚至惊呼:低杠杆率把小贷公司变成了“植物人”。

为了规避杠杆限制,蚂蚁金服-借呗(重庆阿里巴巴小贷)甚至与天津信托等金融机构合作,做起了助贷业务(天津信托-天云34号)。

杠杆率一般是指权益资本与资产负债表中总资产的比率,它是一个衡量公司负债风险的指标。

杠杆率的倒数为杠杆倍数,一般来说,投行的杠杆倍数比较高。

次贷危机爆发前,美国商业银行的杠杆倍数一般为10-20倍,投资银行的杠杆倍数通常在30倍左右。据统计,美林银行的杠杆倍数在2007年是28倍,摩根士丹利的杠杆倍数在2007年为33倍。

在国内,2011年,中国银监会颁布关于中国银行(601988,诊股)业实行新监管标准的指导意见,商业银行杠杆倍数不高于25倍。此外,消费金融公司的最大杠杆倍数为10倍。

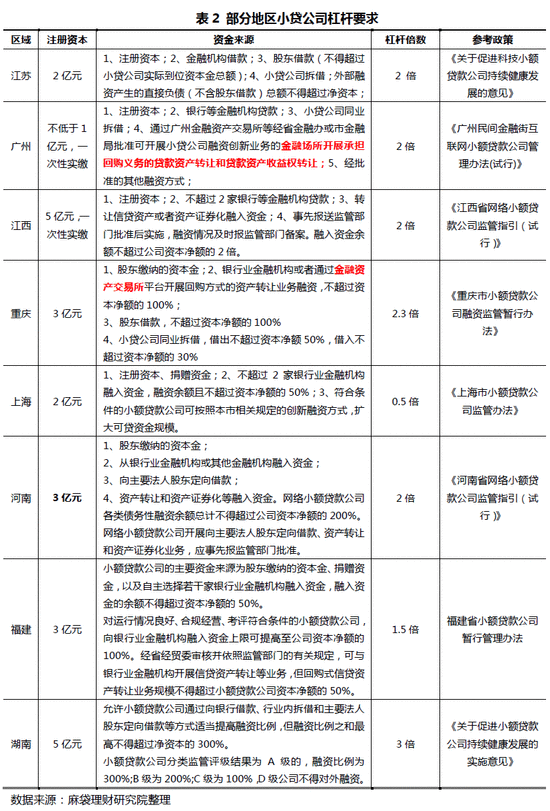

据麻袋理财研究院统计,各地对于互联网小贷表内融入资金余额基本要求不超过公司资本净额的1.5-2倍。最高为湖南省的3倍杠杆,最低是上海市的0.5倍杠杆。

如《河南省网络小额贷款公司监管指引(试行)》规定:“网络小额贷款公司各类债务性融资余额总计不得超过公司资本净额的200%。”

也就是说,如果小贷公司注册资本3亿元,2倍杠杆也只能实现6亿的放款。

三、互联网小贷牌照的意义

1、互联网小贷是网贷业务的有效补充。

2016年8月24日发布的网贷监管细则规定:“同一借款人在同一个平台的借款上限为20万,同一个企业组织在同一个平台的借款上限为100万。”相比而言,除上海外,互联网小贷监管要求同一借款人借款余额一般是不超过注册资本的5%,最高不超过500万如《江西省小额贷款公司管理办法》规定:“同一借款人的贷款余额不得超过小额贷款公司资本净额的5%且贷款余额上限为500万元。” 因此,互联网小贷是P2P网贷平台的一个较好的补充,可以较好的规避借款限额。

2、解决合格贷款人资质问题。

银监会一直将P2P视为信息中介主体而非放贷主体,本身不具备放贷资质。例如在银监会发布的《P2P网络借贷风险专项整治工作实施方案》中,明确要求各省级人民政府排查本地区网贷机构的主要问题,包括但不限于发放贷款以及违规债权转让。因此,大多数互联网金融从业机构均是把解决合格放贷人资质的突破口放在网络小贷牌照申请这一途径上。

四、如何规避杠杆限制

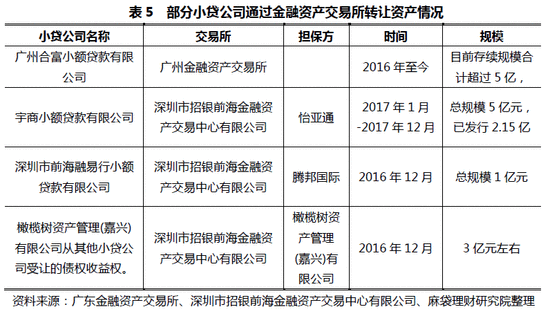

目前,通过资产证券化或者金融资产交易所收益权转让是破解互联网小贷低杠杆率的两个主要途径。

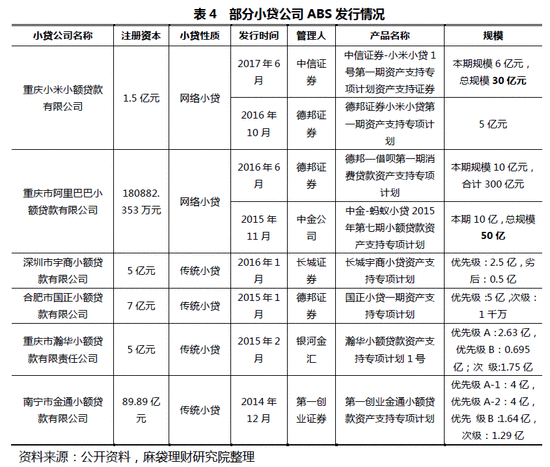

1、资产证券化。不仅阿里小贷先后与中金公司、东证资管、德邦证券等合作,实现几百亿元的资产出表,而且2016年第四季度以来,小米小贷也获得监管部门批准发行总规模高达30亿元的ABS产品(已成功发行16亿元)。此外,宇商小贷、瀚华小贷等均有ABS发行成功的经历。以德邦借呗第一期消费贷款资产支持专项计划为例,该产品优先一级利率为3.5%,优先二级为4.9%,远低于网贷平台10%左右的募集成本(一年期理财产品)。

目前,小贷公司更多的是以自有资金或者银行借贷资金放贷,通过发行ABS或者借金融资产交易所实现出表的业务才开始试行。如果未来监管政策对上述资产出表方式不加干预,互联网小贷的牌照优势将会更为明显,,这也是众多公司对互联网小贷牌照趋之若鹜的原因。